Semáforos económicos

Los semáforos económicos son indicadores seleccionados por nuestros expertos y expertas, que por su importancia e incidencia en el crecimiento económico y la generación de empleos, permiten hacer un diagnóstico de cómo va México. Son metas cuantificables y objetivas, y cuentan con movilidad periódica y están clasificados en: nacionales, estatales y sectoriales.

Selecciona una categoría

¿Tienes dudas sobre la interpretación de los datos?

¿Cómo vamos?

De 45.0% a 45.6%

(De 4T 2023 a 4T 2024)

Mayor al nivel nacional (35.4%)

META Reducir el % de la población que no puede adquirir canasta alimentaria con su ingreso laboral

Fuente: Elaborado por México, ÿcómo vamos? con datos del CONEVAL y la ENOE del INEGI.

1. Verifica en tu recibo de nómina si estás asegurada(o) ante el IMSS o el ISSSTE y selecciona según sea el caso:

2. En caso de que no tengas tu recibo de nómina a la mano o no sepas ante que institución estás cotizando, selecciona una de las siguientes opciones:

Inscripción automática a las AFORES con trámites gubernamentales

Para aumentar la cobertura de cuentas de ahorro para el retiro se pueden utilizar los incentivos (nudges) para asociar de manera automática la inscripción a instrumentos financieros formales como las AFORES con trámites gubernamentales como el RFC.

Acceso a las transferencias en efectivo vinculadas a consultas médicas para que sea más progresivo de lo que es actualmente

La Pensión del Bienestar se encuentra en el artículo 4 de la Constitución Política de los Estados Unidos Mexicanos y, por lo tanto, es un derecho constitucional que no se puede eliminar. No obstante, es relevante considerar que, si bien la Pensión es un derecho universal, el acceso a las transferencias en efectivo podría estar vinculado a consultas médicas para que sea más progresivo el programa de lo que es actualmente.

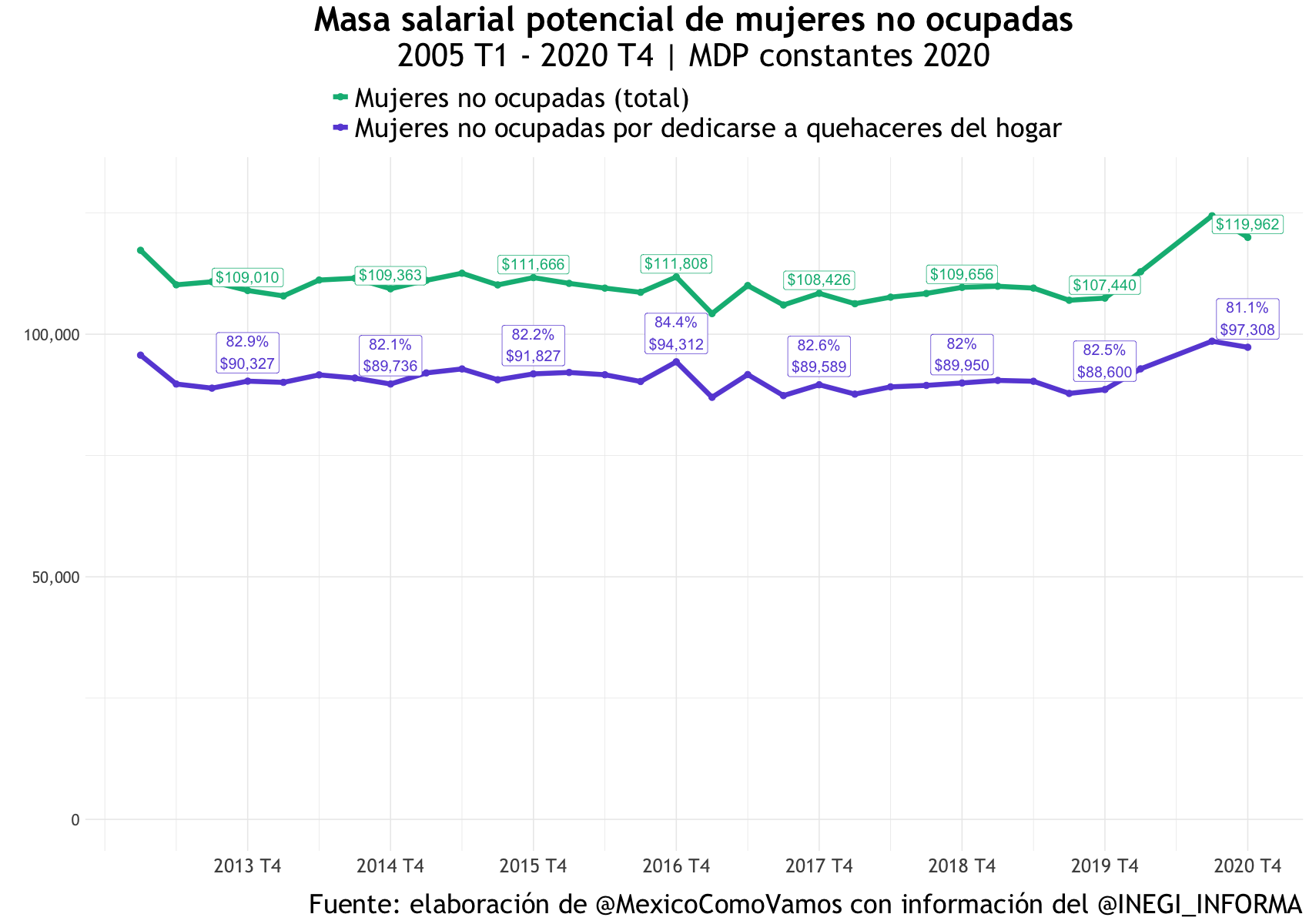

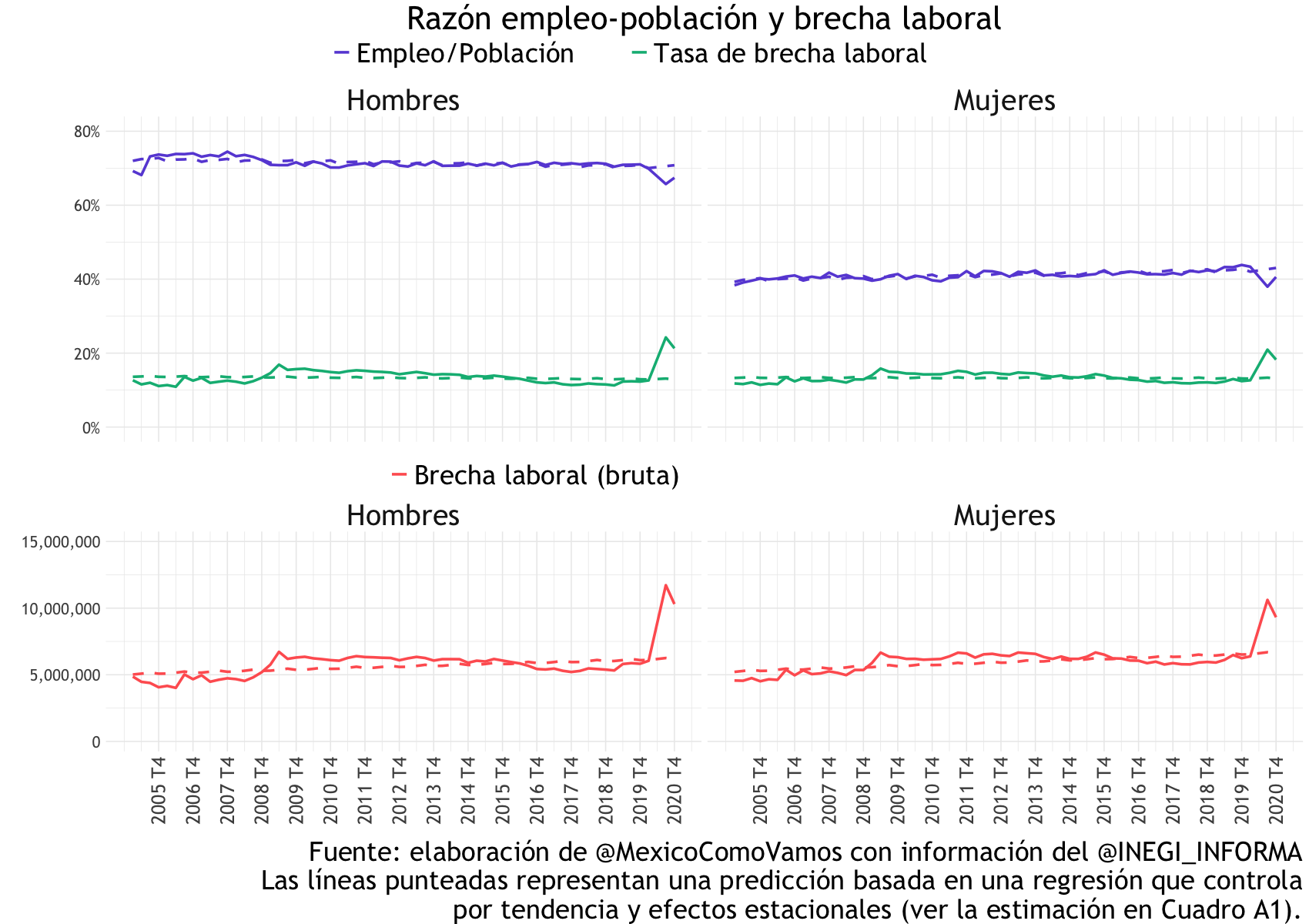

Sistema Integral de Cuidados para disminuir la brecha de género

Para promover la participación de la mujer en el mercado laboral y, por lo tanto, mejorar el ahorro para el retiro, se propone implementar el Sistema Integral de Cuidados que se refiere a un conjunto de acciones, servicios y prestaciones, públicas y privadas, así como leyes, regulaciones, normas y políticas, para asegurar progresivamente el derecho al cuidado de las personas que lo requieren como las infancias, personas con discapacidad o enfermedad y personas mayores que no pueden satisfacer estos cuidados por sí mismas, de quienes los brindan de manera no remunerada y remunerada y de quienes tienen responsabilidades de cuidados como personas que requieran tiempo para cuidar sin detrimento a su desarrollo escolar, laboral o personal (Diccionario de los cuidados, OXFAM, 2022).

Algunas de las acciones gubernamentales y privadas que se pueden diseñar e implementar para promover el Sistema Integral de Cuidados incluye: la prestación de servicios de guarderías, escuelas de horario ampliado y centros de cuidado diurno, de rehabilitación, asilos, servicios domiciliarios y de trabajadoras del hogar, aseguramiento y protección para las y los trabajadores remunerados y no remunerados del cuidado, medidas de corresponsabilidad con las personas trabajadoras con responsabilidades de cuidados, apoyos y transferencias, entre otros (CEPAL-ONU Mujeres, 2021; ONU Mujeres INMUJERES, 2018; CEEY, 2019).

Políticas de la región para disminuir la brecha de género

Para disminuir la desventaja de las mujeres frente a los hombres en el ahorro para el retiro, algunos países de la región han implementado algunas estrategias que es importante mencionar. Por ejemplo:

- En Bolivia, Chile y Uruguay la política es un bono por hijo a las madres que han laborado en el mercado formal. Se otorga un beneficio monetario o periodos cotizados que permitan incrementar el monto pensionario o reducir el tiempo necesario para obtener una pensión.

- En Argentina y Brasil, la estrategia son créditos por cuidados familiares a las mujeres que realizan labores de cuidado familiar. El apoyo consiste en un reconocimiento de periodo cotizados o aportaciones durante cierto periodo cubierto por el estado.

- En Chile la acción gubernamental es la transferencia de fondos en caso de divorcio para los hombres o mujeres que han laborado en el mercado formal. Cuando los conyugues se divorcian, quien tiene mayores bienes pensionarios cede una parte al que tiene menos patrimonio previsional.

- En Bolivia, Uruguay y El Salvador, se llevan a cabo tablas de mortalidad sin distinción de género para hombres y mujeres que hayan laborado en el sector formal. Las pensiones se calculan con una misma tabla de mortalidad y esto favorece a las mujeres ya que su esperanza de vida es mayor a la de los hombres (CONSAR, 2022).

Ahorradores con ingresos por debajo de la CBA más la CBNA

El mercado potencial se definió a partir de la posibilidad de ahorrar de las personas con ingresos per cápita superiores a una Canasta Básica Alimentaria (CBA) y una Canasta Básica no Alimentaria (CBNA), las personas con ingresos por debajo a la CBA y la CBNA sí ahorran, aunque la restricción presupuestaria a la que se enfrentan disminuye en mayor medida las posibilidades de expandir su ahorro. Dicho lo anterior, se sostuvo que estas personas no deben ser excluidas del mercado potencial, se pueden promover políticas públicas que impulsen el desarrollo económico y el progreso social que tengan como objetivo reducir el número de personas que no pueden satisfacer sus necesidades básicas y, eventualmente, puedan ahorrar para la vejez.

Ahorradores típicos

Si bien la probabilidad de ahorro y el número de personas con posibilidad de ahorrar está sujeta a la condición laboral y es incremental con el nivel de ingresos, es importante recordar los hallazgos en la sección de determinantes del ahorro en el documento Diagnóstico México, ¿cómo vamos en el ahorro para el retiro?, es decir, las características de las personas que aumentan la probabilidad de que los individuos ahorren, esto para que las políticas públicas o productos financieros encaminados a incrementar el ahorro focalicen sus esfuerzos en esta población y tengan una mayor probabilidad de éxito.

Si hiciéramos la caracterización de un ahorrador a partir de las características de la totalidad de la población, se obtendría que un ahorrador típico que es hombre, vive en una localidad urbana de más de 100,000 habitantes, tiene una edad de 18 a 29 años, su escolaridad es licenciatura o más, tiene un trabajo formal, se encuentra en el grupo de la población de mayores ingresos, lleva un presupuesto mensual así como un crédito con instituciones formales tradicionales.

Sin embargo, cuando el análisis se centra en las personas ocupadas es muy importante señalar que las características asociadas al ahorro se mantienen respecto a lo observado en la población en general, una característica que cambia es el sexo, el ahorrador característico deja de ser hombre. Este resultado es muy importante ya que muestra que una vez que comparas mujeres ocupadas contra hombres ocupados desaparece la mayor tendencia a ahorrar de los hombres en la población general, incluso las mujeres ocupadas tienden ahorrar más.

Uso de la tecnología

Otra acción gubernamental que se puede promover para mejorar la inclusión financiera y la inscripción a las cuentas de ahorro para el retiro en México es el uso de la tecnología como se hizo en Brasil. Los brasileños promovieron la digitalización y mejoraron la inclusión a los servicios financieros hasta alcanzar el 85.0% de cobertura en 2021. La empresa Nubank que es una plataforma de banca digital, modificó la oferta de servicios financieros en ese país y dio acceso a 5.6 millones de brasileños al sistema financiero (WEFORUM, 2022).

México promovió en 2017 la Ley para Regular las Instituciones de Tecnología Financiera o Ley Fintech; sin embargo, falta promover una política que acelere la alternativa de servicios financieros digitales y que se acompañe con acciones que promuevan la educación financiera de los usuarios (Cámara de diputados, 2022).

Trabajadores informales con seguridad social y AFORE

Flexibilizar los criterios para que las personas trabajadoras informales puedan cotizar a la seguridad social y puedan obtener una cuenta de ahorro para el retiro o AFORE promueve el ahorro para el retiro (CEPAL, 2021). Lo anterior debido a que los trabajadores informales tendrán ahorros en los potenciales gastos relacionados con la salud, así como otros ahorros voluntarios que consideren viables en su economía.

Reforma a la ley de outsourcing o subcontratación

Las empresas que subcontratan servicios mantienen un papel importante para reducir la informalidad ya que pueden exigir mantener relaciones con proveedores cuyos trabajadores estén registrados en el sector formal (Abramo, 2022). En México, la última reforma a la ley del outsourcing o subcontratación de personal que entró en vigor en septiembre de 2021 (DOF, 2021) logró avances en este sentido estipulando que, para contratar servicios y obra especializada, las empresas de subcontratación tienen que ingresar sus datos en el Registro de Prestadoras de Servicios Especializados y Obras Especializadas (REPSE) de la Secretaría del Trabajo y Previsión Social (STPS) en donde deben acreditar las obligaciones laborales, físicas y de seguridad social de la empresa dando así mayor seguridad y calidad al empleo de los trabajadores.

En este sentido, la propuesta de política es que se promuevan reformas a la ley de subcontratación para ampliar el requisito de la contratación de servicios de empresas o asociaciones registradas en el REPSE. Es decir, que al celebrar contratos entre empresas, el personal que labore para dichos servicios deberá estar en la nómina de la empresa para seguir promoviendo la calidad en el empleo.

Facilitar el acceso a la formalidad

De acuerdo con las recomendación sobre la transición de la economía informal a la economía formal de la Organización Internacional del Trabajo (OIT, 2015), es preciso poner en práctica un marco global de políticas de empleo sobre la base de consultas tripartitas (gobierno, empleadores y trabajadores), el cual puede incluir acciones empresariales que utilicen incentivos (nudges) para disminuir las barreras de entrada a la formalidad como reducir los costos de registro, duración del procedimiento y mejoren el acceso a servicios financieros de las Micro, Pequeñas y Medianas empresas (MiPyME). Asimismo, Dougherty y Escobar (2019) proponen un paquete de políticas para promover la formalidad laboral que, además de considerar reducir los costos para el registro de los negocios, se disminuya la corrupción que es fundamental para fortalecer las relaciones comerciales, la competencia, el crecimiento económico y la expansión de los negocios.

Reformas a la ley de Impuesto Sobre la Renta

Para aumentar los saldos en las cuentas de ahorro de los trabajadores y con esto la tasa de reemplazo para la jubilación se sugieren modificaciones a las reglas establecidas en la Ley del Impuesto Sobre la Renta (ISR) vigente desde 2014 que establezcan incentivos para el ahorro para el retiro.

Con base en el estudio de la Asociación Mexicana de Instituciones Bursátiles (AMIB), podemos señalar tres desafíos que se podrían reformar en la ley de ISR e incentivar el ahorro previsional voluntario.

- Aportaciones del patrón al fondo de pensiones (Artículo 25, fracción X). Con el fin de fomentar que los patrones establezcan fondos de pensiones se recomienda eliminar la limitante a deducciones del 0.47 o 0.53 según proceda. Es importante considerar que el número de patrones que tienen este tipo de planes es reducido considerando el tamaño de la economía mexicana, ya que establecer un plan de esta naturaleza implica costos y el establecimiento de procesos adicionales.

- Tasa de retención de ISR por pago de intereses (Artículo 54). Se sugiere que la mecánica para determinar la tasa de retención sobre intereses considere la tarifa de ISR promedio de la población y no la tarifa máxima establecida para personas físicas (35%), de lo contrario, el factor por retención de intereses afecta a los deciles más bajos de la población.

Aumento progresivo a la edad de jubilación

Favorecer el aumento en la tasa de reemplazo de los trabajadores promoviendo el incremento progresivo de la edad de jubilación de 65 años. La propuesta es agregar uno o dos meses a la edad del retiro cada año hasta llegar a un umbral cronológico ligado a la esperanza de vida ad hoc a los mexicanos (OCDE, 2015). Además, hay que incentivar a las empresas para que se queden con los trabajadores más tiempo. De esta forma, los individuos podrían aumentar las semanas laboradas en el ciclo de vida y tener más semanas de cotización e ingresos y, por lo tanto, mayor ahorro para el retiro.

Modificación de la devolución de recursos de la cuenta individual

Los individuos que no cumplan las semanas mínimas de cotización para obtener la pensión mínima garantizada (cuando la teoría del ciclo de vida no funcionó), se sugiere que en vez de devolver el monto de ahorro en una sola exhibición, se otorgue una segunda evaluación en donde puedan comprar una pensión vitalicia (CONSAR, 2022).

Planes automáticos de ahorro voluntario para el retiro con la posibilidad de salirse (opt-out)

La economía del comportamiento puede ofrecer un enfoque relevante para mejorar el ahorro voluntario para el retiro. Lo anterior, debido a que el modelo establece que dado que los individuos poseen la capacidad cognitiva limitada o toman decisiones sesgadas y con atajos simples que los llevan a situaciones subóptimas, se pueden diseñar políticas públicas con incentivos (nudges) que mejoren la arquitectura de las decisiones de los individuos.

Hay dos ejemplos de planes de inscripción automática de ahorro para el retiro que han funcionado como el de How America Saves (Vanguard, 2022) y el de Save More Tomorrow (Thaler y Benartzi, 2004), además de la nueva regulación de Estados Unidos llamada Secure Act 2.0 de diciembre 2022. El Secure Act 2.0 señala que a partir de 2025 es obligatoria la inscripción automática para los nuevos planes de contribución definida Roth 401(k) (en donde las contribuciones son con dólares después de impuestos).

Los incentivos (nudges) más la inercia de los planes de ahorro voluntario automatizado con opción a salida hacen que los resultados sean exitosos para mejorar las tasas de reemplazo de los trabajadores. Una vez que el individuo inicia el plan es difícil que opte por salirse ya que la misma lógica de procrastinación de ahorro funciona en la desidia de salirse del plan de ahorro.

Campañas nacionales de ahorro para el retiro

Es relevante promover la educación financiera para que los trabajadores formales conozcan las herramientas de ahorro que tienen a su disposición y, de esta forma, las puedan usar no solo con las aportaciones obligatorias a las que están sujetos por ley sino también con el ahorro voluntario que quieran y puedan hacer los individuos dentro de su economía. Asimismo, el alfabetismo financiero debe premiar entre los trabajadores informales para que puedan optar por incluirse en el sistema financiero formal, obtener cuentas de ahorro para el retiro y transferir recursos voluntariamente para su retiro.

Dicho lo anterior, se pueden diseñar e implementar campañas de comunicación nacionales de conocimientos e inscripción de AFORES, promoción del ahorro previsional y educación financiera que permitan a los individuos conocer los beneficios de guardar su dinero en el sector formal (OCDE, 2015).

La educación financiera es útil para socializar los beneficios de ahorrar en instrumentos formales de tal forma que el dinero acumulado en sus cuentas de ahorro les genere rendimientos, no pierdan poder adquisitivo en el tiempo y, por lo tanto, puedan ahorrar más para la vejez. Además, como vimos en el apartado previo del sistema de ahorro para el retiro, con la economía del comportamiento, si los individuos acceden a las cuentas formales, se pueden utilizar incentivos (nudges) para promover el ahorro automatizado, así como las herramientas digitales que simplifican el ahorro y permiten mejorar las tasas de reemplazo para el retiro.

Fortalecimiento institucional

Es necesario mejorar el sistema organizacional de ahorro para el retiro con una sola institución rectora que facilite la portabilidad de las cuentas y simplifique los trámites administrativos:

- Coordinación organizacional

Que la política pública de ahorro para el retiro esté coordinada por un solo organismo que optimice la administración y gestión de la entrega de los beneficios a los individuos (CONSAR, 2022). De acuerdo con Azuara et al. (2019), se puede mejorar la gobernanza a través de la reducción de la fragmentación institucional existente, considerando una ley marco que establezca criterios que todos los programas pensionarios deban cumplir, integrando los distintos pilares y subsistemas y elaborando un modelo institucional que permita un adecuado diseño de política pensionaria. Es decir, que las instituciones públicas que otorgan pensiones como el IMSS, el ISSSTE, la CFE y Pemex estén coordinadas por un solo organismo que promueva la colaboración de las AFORES con los planes privados de ahorro, así como la portabilidad entre las cuentas de ahorro para el retiro.

- Portabilidad de las cuentas de ahorro.

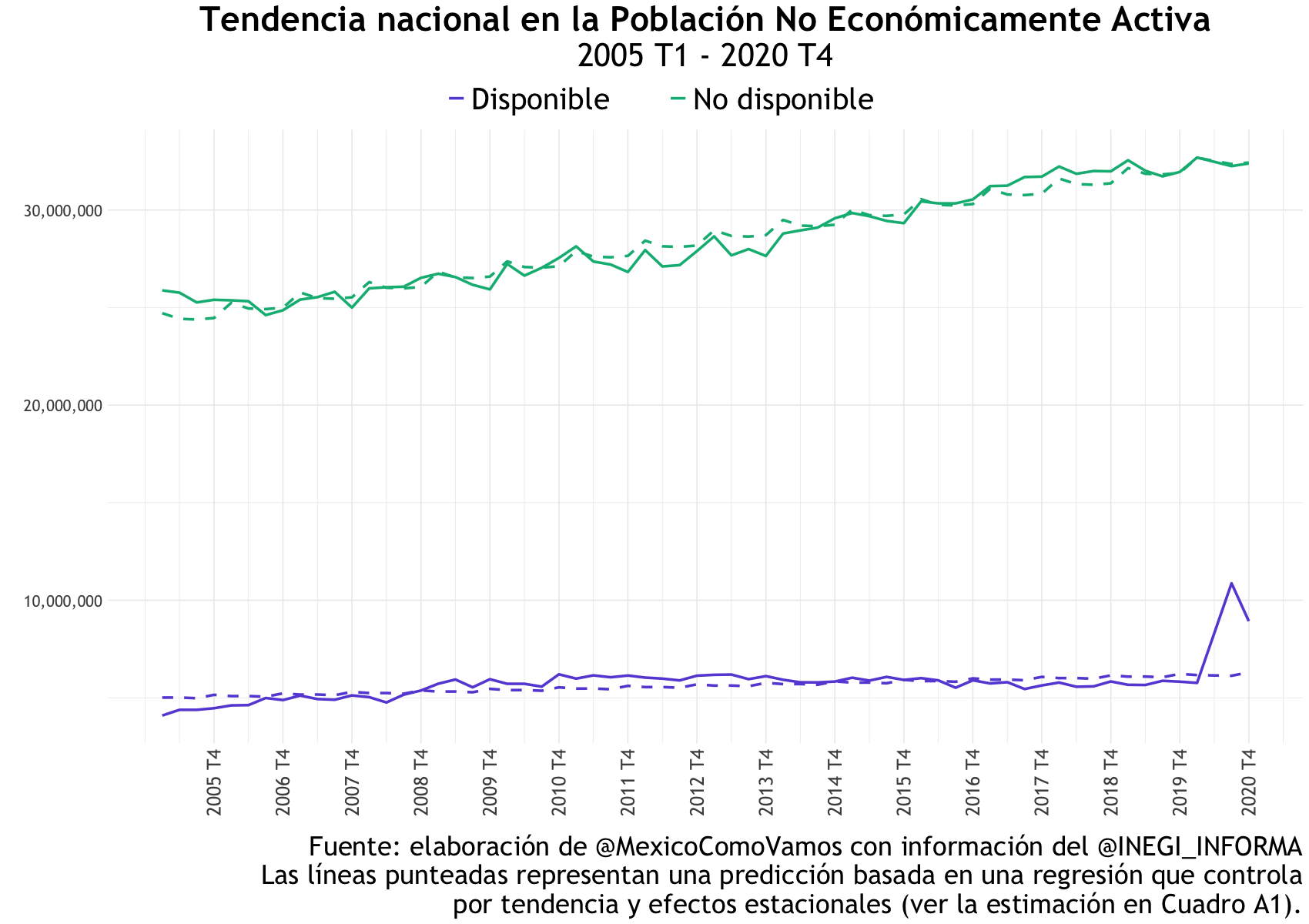

Dado que la población económicamente activa fluctúa entre las personas ocupadas y las desocupadas y, las personas ocupadas a su vez se dividen entre aquellas que trabajan en el sector formal y las que lo hacen en el sector informal, la fuerza laboral es cada vez más móvil y afecta la densidad de cotización de los trabajadores por lo que el ahorro para el retiro debe contemplar esta dinámica.

Una forma de hacerlo es con el diseño de la política pública de portabilidad de los ahorros, de contribuciones obligatorias o voluntarias en AFORES, fondos de inversión, seguros, PPR o PPP, deben premiar en todos los sistemas, tanto públicos como privados formando un Sistema Nacional de Pensiones (OCDE, 2015) que estaría coordinado por la institución rectora de la política del ahorro para el retiro. De esta forma, los trabajadores pueden acumular en una misma cuenta de ahorro las contribuciones obligatorias, el ahorro voluntario y los rendimientos que generen dichos montos sin interrupción a pesar de los movimientos de trabajo que realicen durante su ciclo de vida laboral. Además, se evita el riesgo de que los individuos retiren sus ahorros antes de la jubilación y comprometan los planes de las tasas de reemplazo futuras.

- Simplificación de los trámites administrativos.

Promover la simplificación de trámites administrativos disminuyendo los requisitos para abrir, cambiar o hacer aportaciones voluntarias en las cuentas de ahorro o para hacer portables los recursos para el retiro entre los diferentes jugadores del mercado que ofrecen este servicio. Dicho lo anterior, la coordinación institucional, la portabilidad de las cuentas y la simplificación administrativa son tres acciones simbióticas que mejorarían los resultados del ahorro para el retiro tanto para los jugadores del mercado como para los usuarios del sistema.

Políticas para incrementar el ahorro y el ahorro para el retiro por condición laboral

Las estrategias para incrementar el ahorro y el ahorro voluntario para las personas en un empleo formal es desarrollar instrumentos complementarios a los que ya poseen e incentivar las aportaciones voluntarias adicionales en las cuentas existentes. Y, como se mencionó en apartados anteriores, para el caso de las personas en un empleo informal es necesario, en primer lugar, incluirlos en el sistema financiero para después desarrollar instrumentos que los incorporen al mercado de ahorro.

En el caso de los trabajadores informales, a pesar de que existe un conjunto considerable de personas ocupadas en un empleo informal con los ingresos suficientes para tener un ahorro para el retiro (5,559,600 personas en esta situación), el diseño propio del ahorro para el retiro, es decir, que esté ligado a la formalidad laboral, desplaza del mercado del ahorro para el retiro a este conjunto. Para corregir esta situación es necesaria la cooperación estatal y de la iniciativa privada en el diseño de incentivos e instrumentos para que las personas transiten del mercado potencial de no ahorro al de transición y, a partir de ahí, hacer expansivo su ahorro para el mediano y largo plazo.

Pensión del Bienestar con perspectiva de género

Si bien la pensión del bienestar ya es un derecho constitucional, si se prevén aumentos en los montos de apoyo de las transferencias en efectivo se podrían focalizar en todas las mujeres independientemente de su desempeño personal. Lo anterior con el fin de disminuir las brechas de género en las pensiones de los sistemas contributivos que, como vimos, desfavorecen a las mujeres.

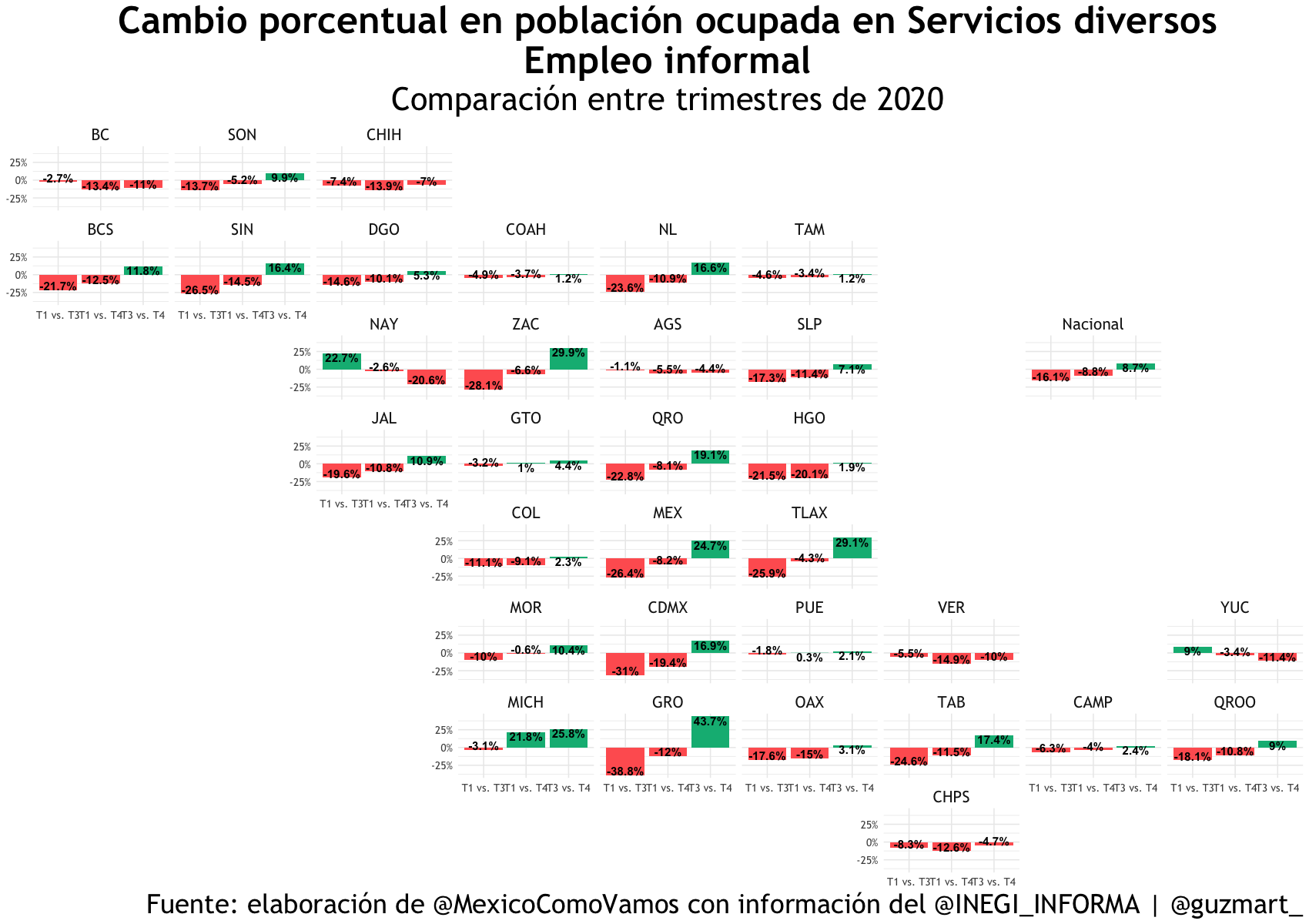

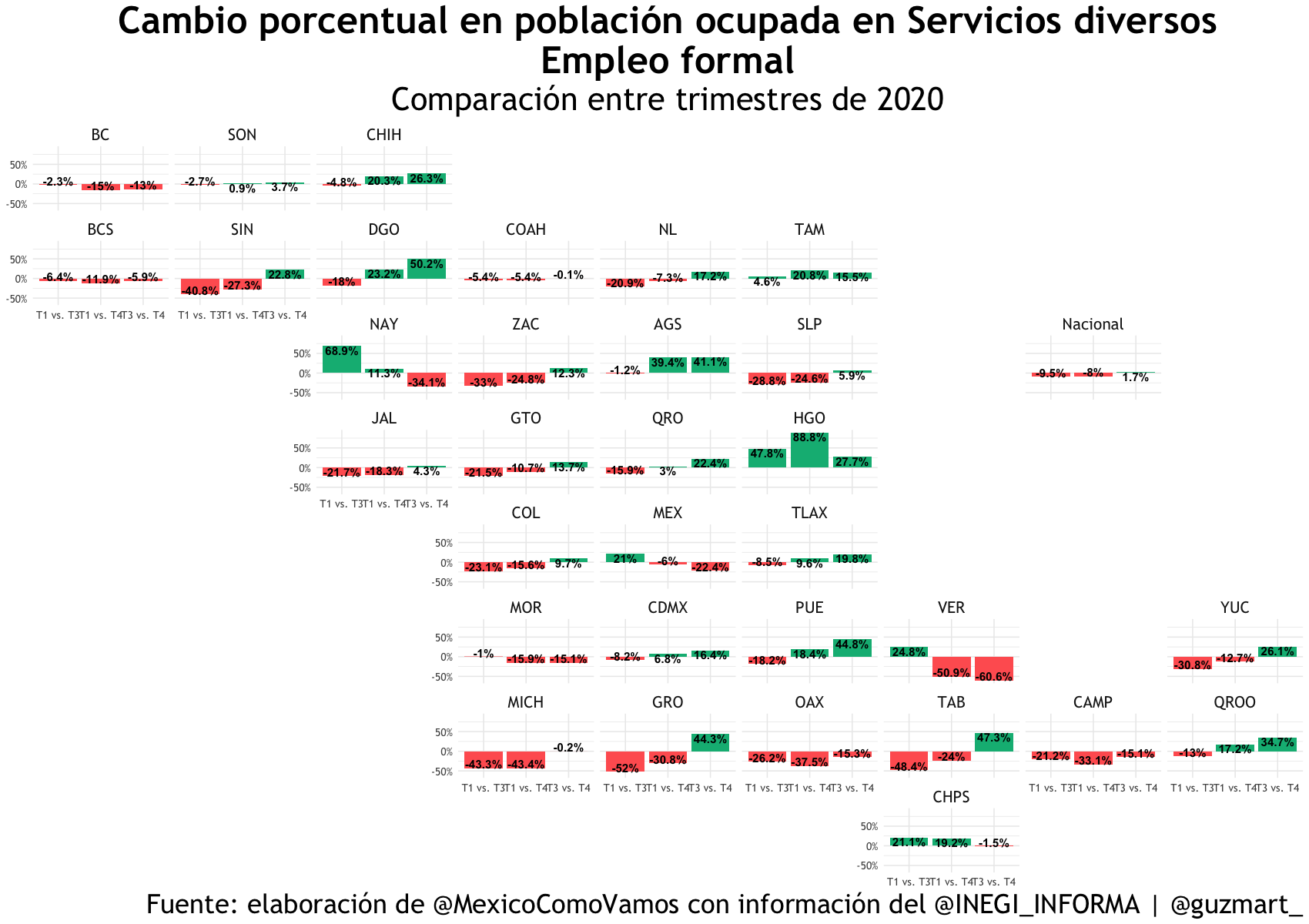

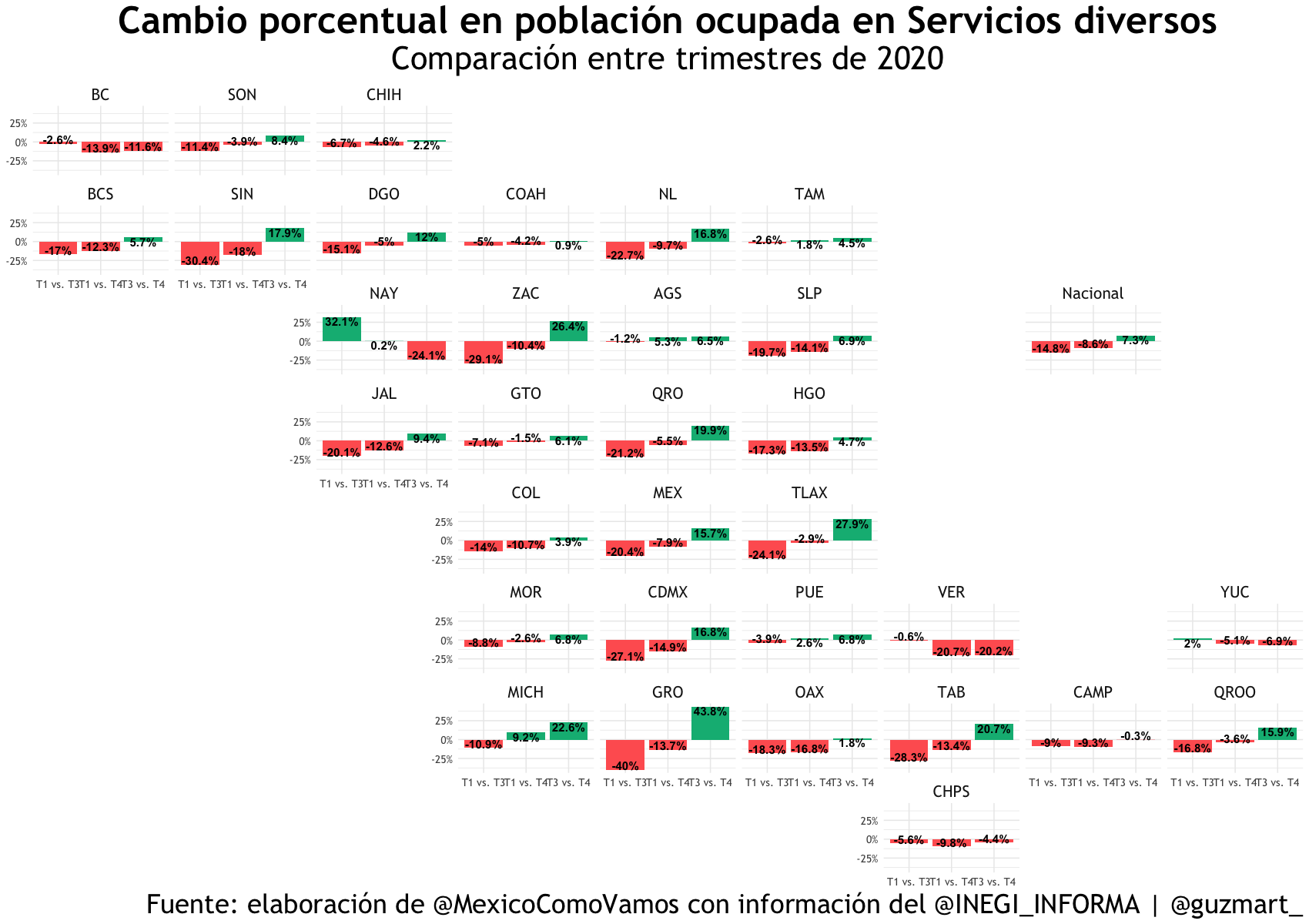

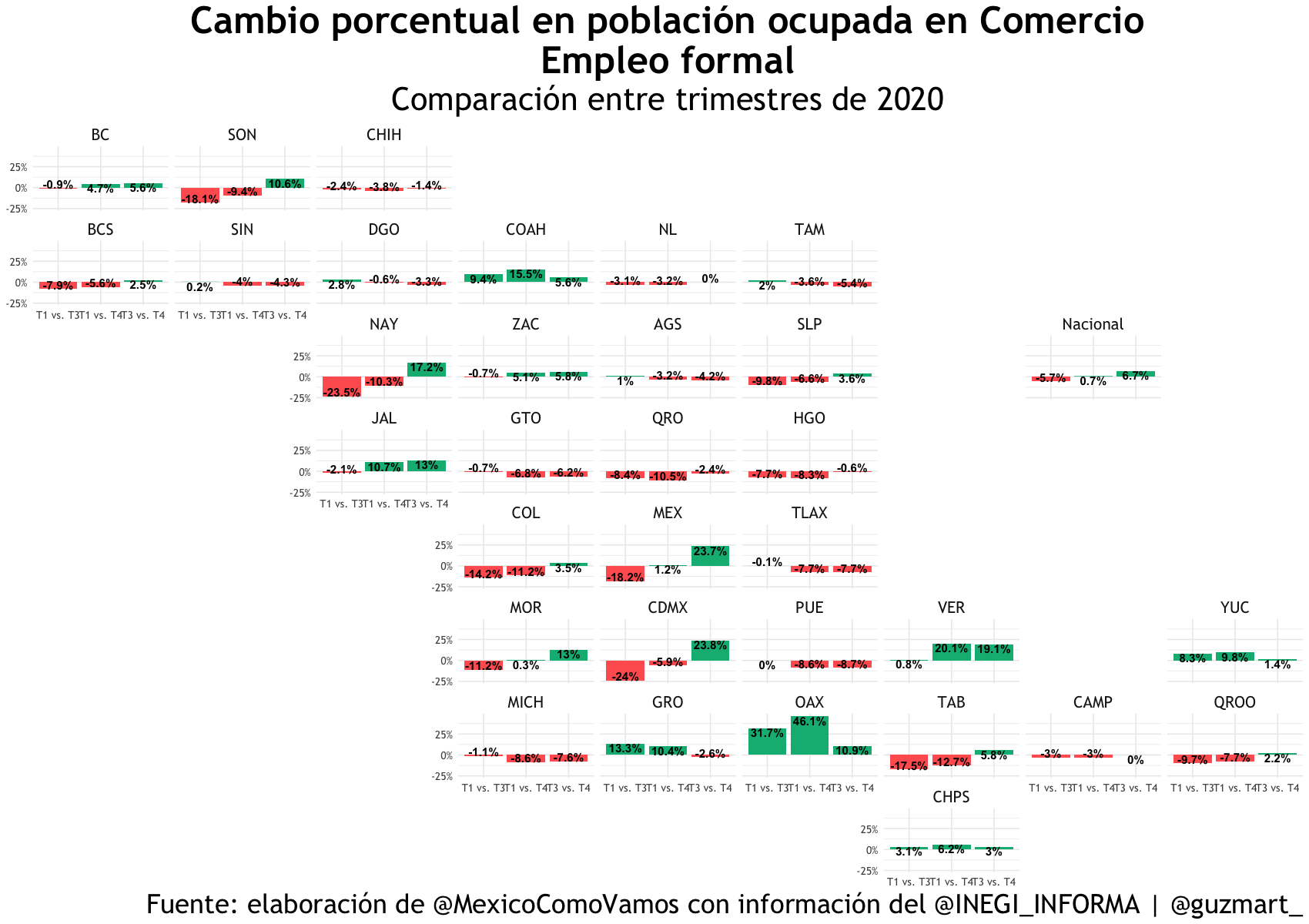

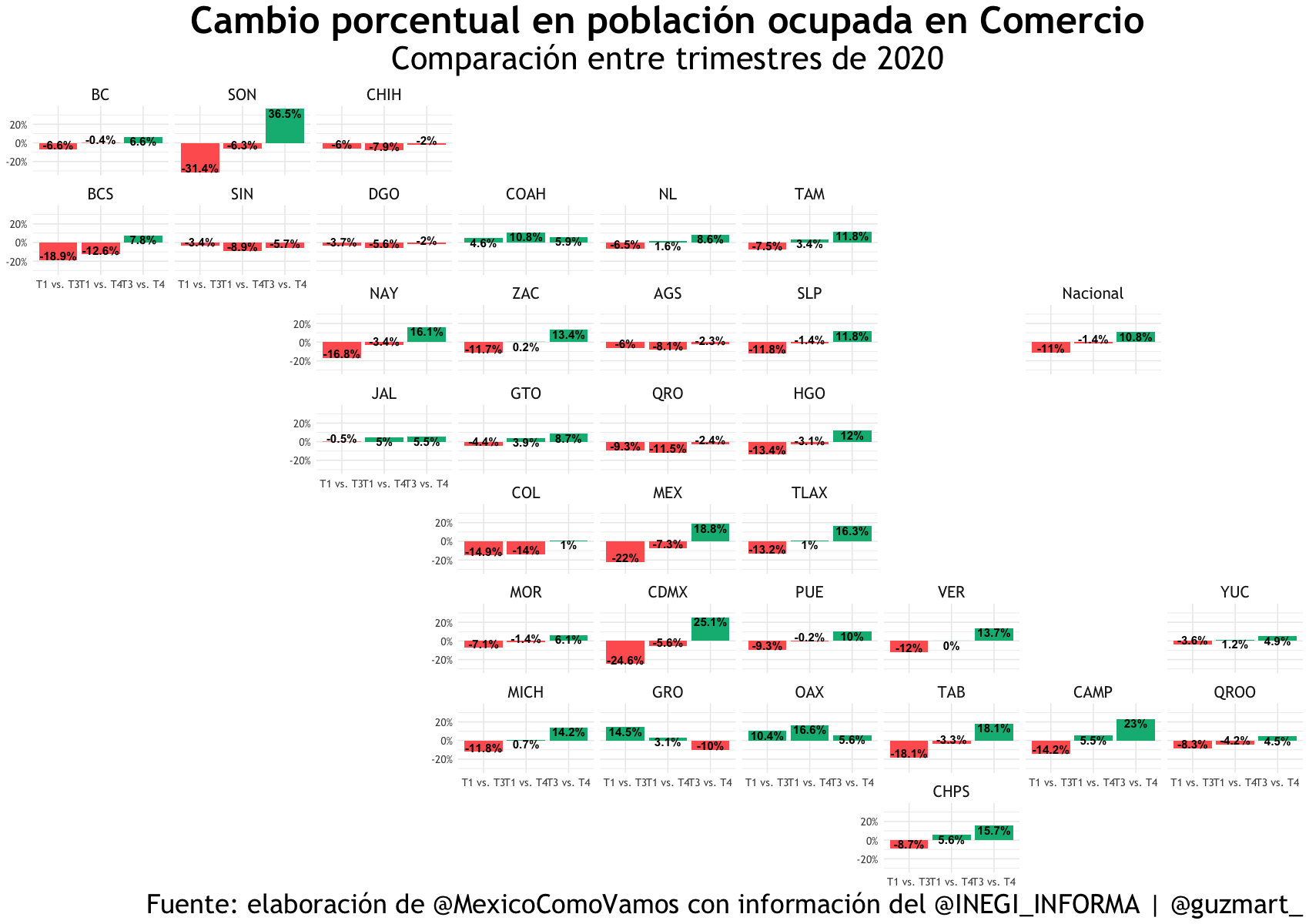

Políticas con diseños subnacionales

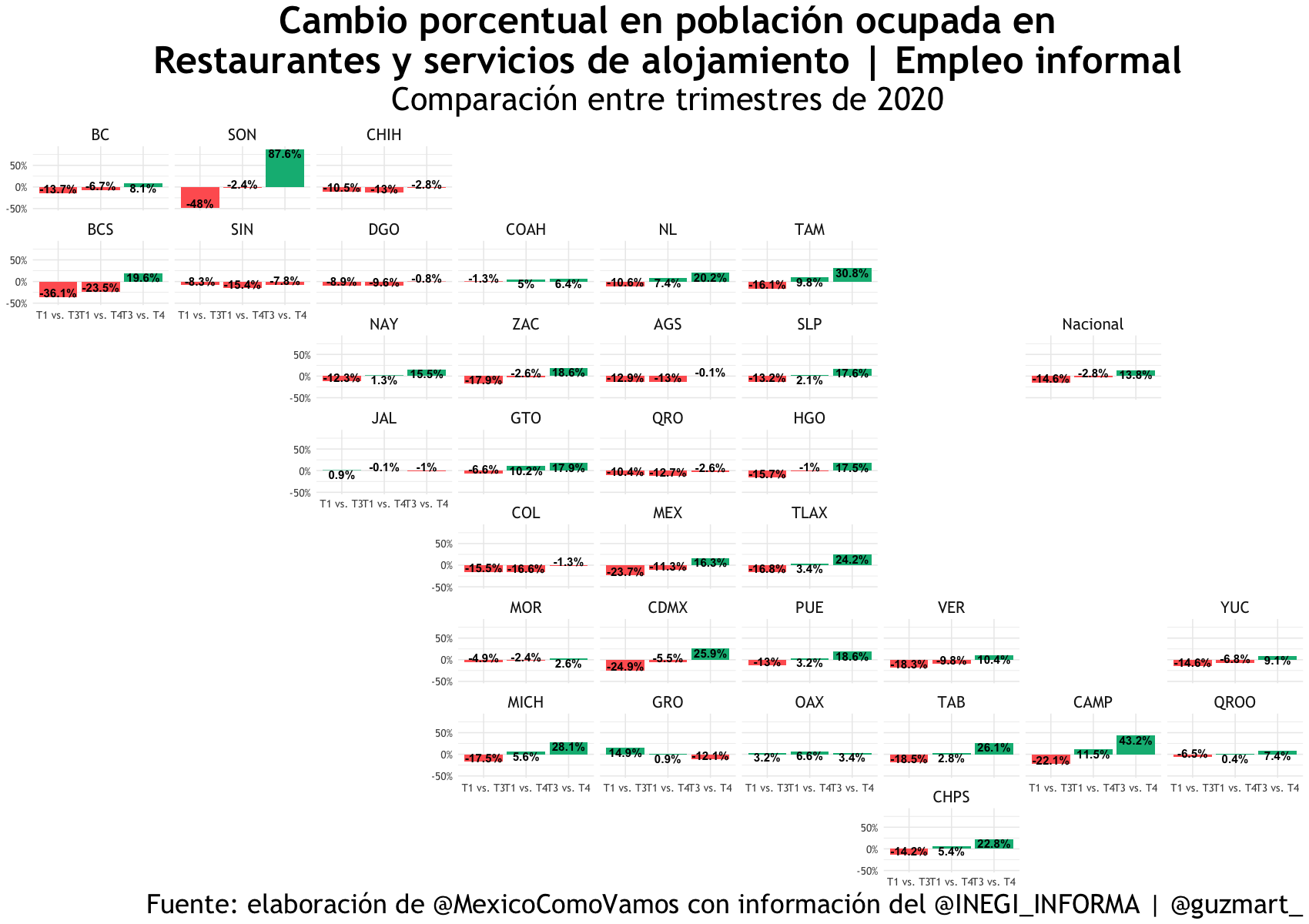

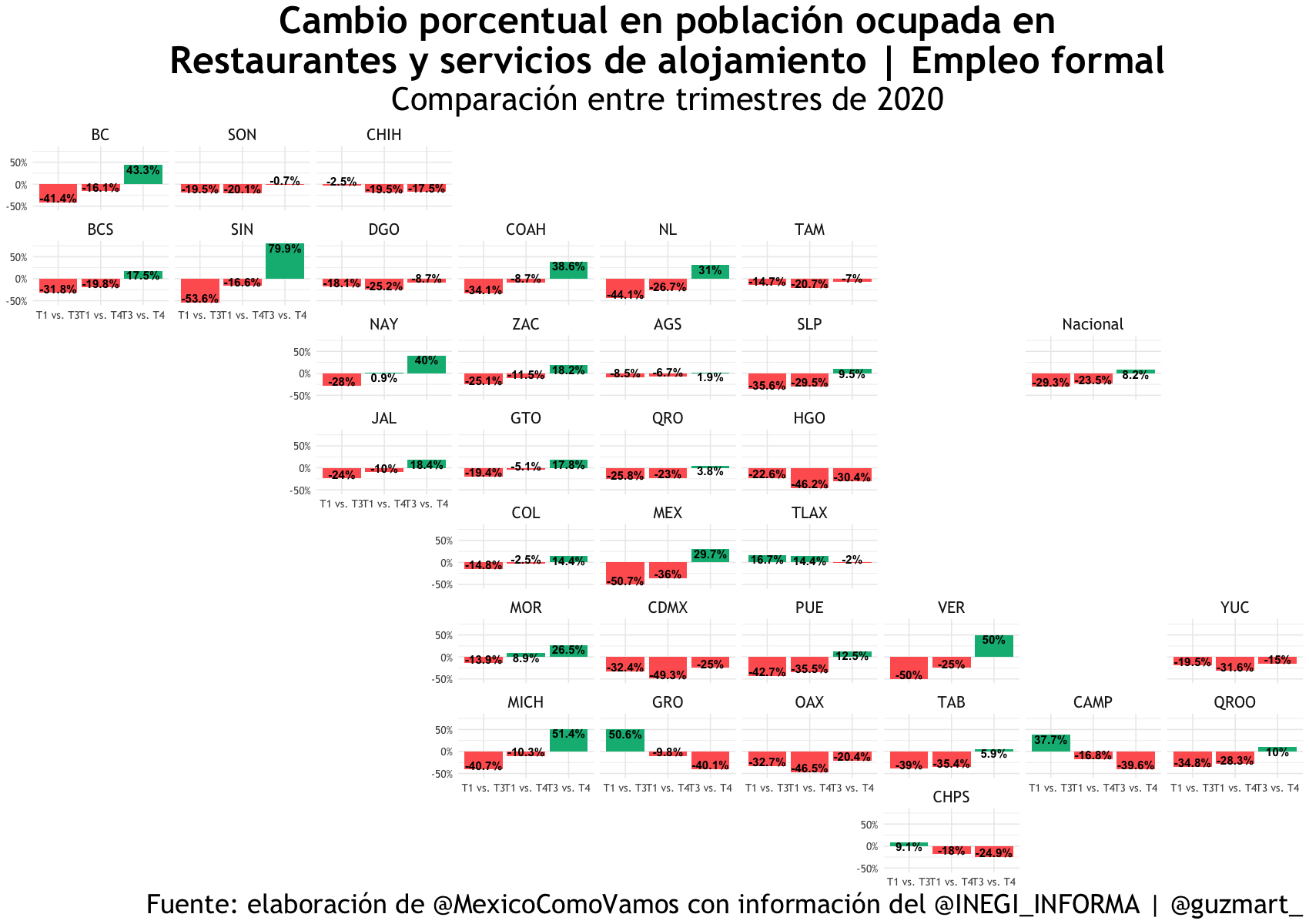

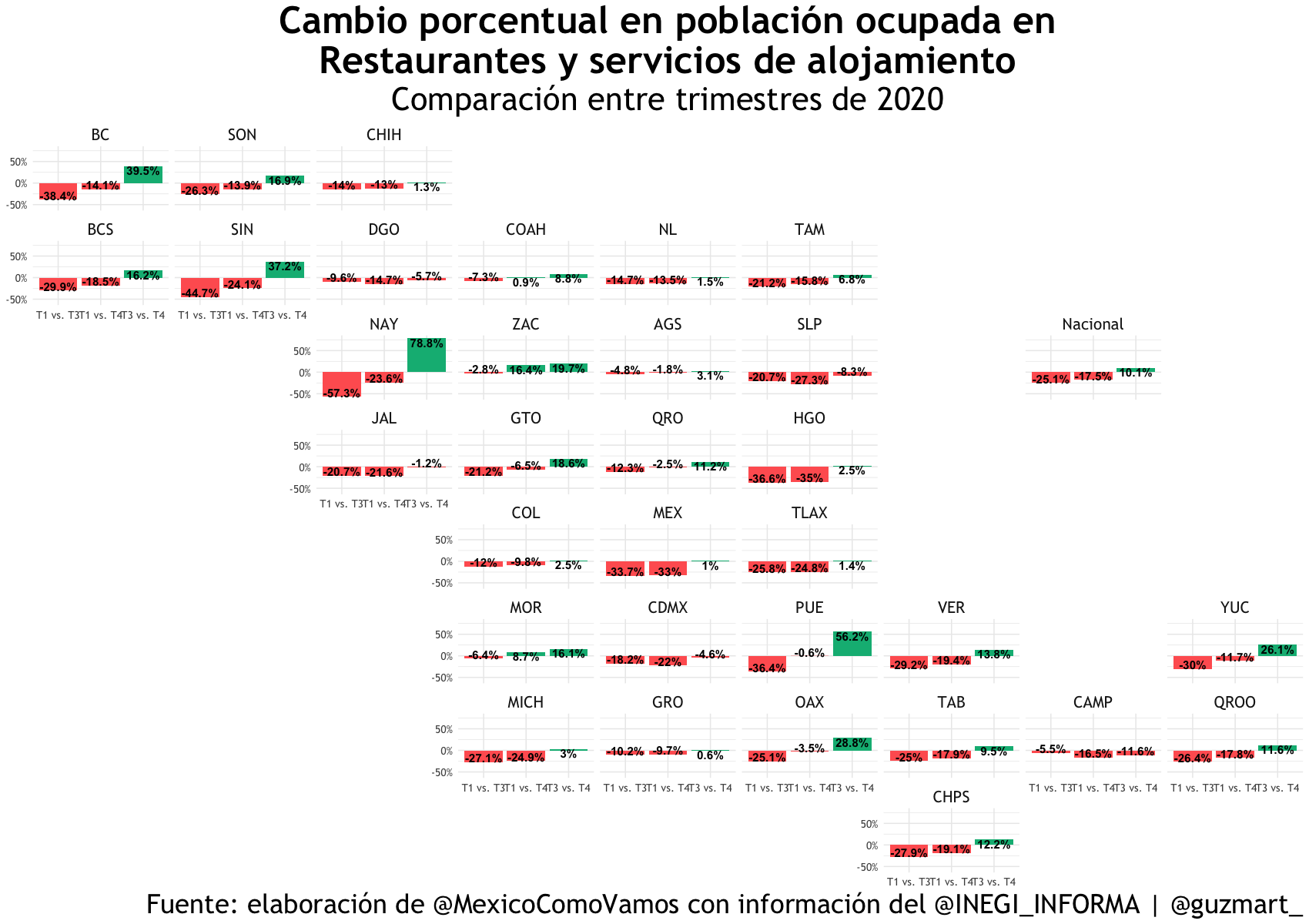

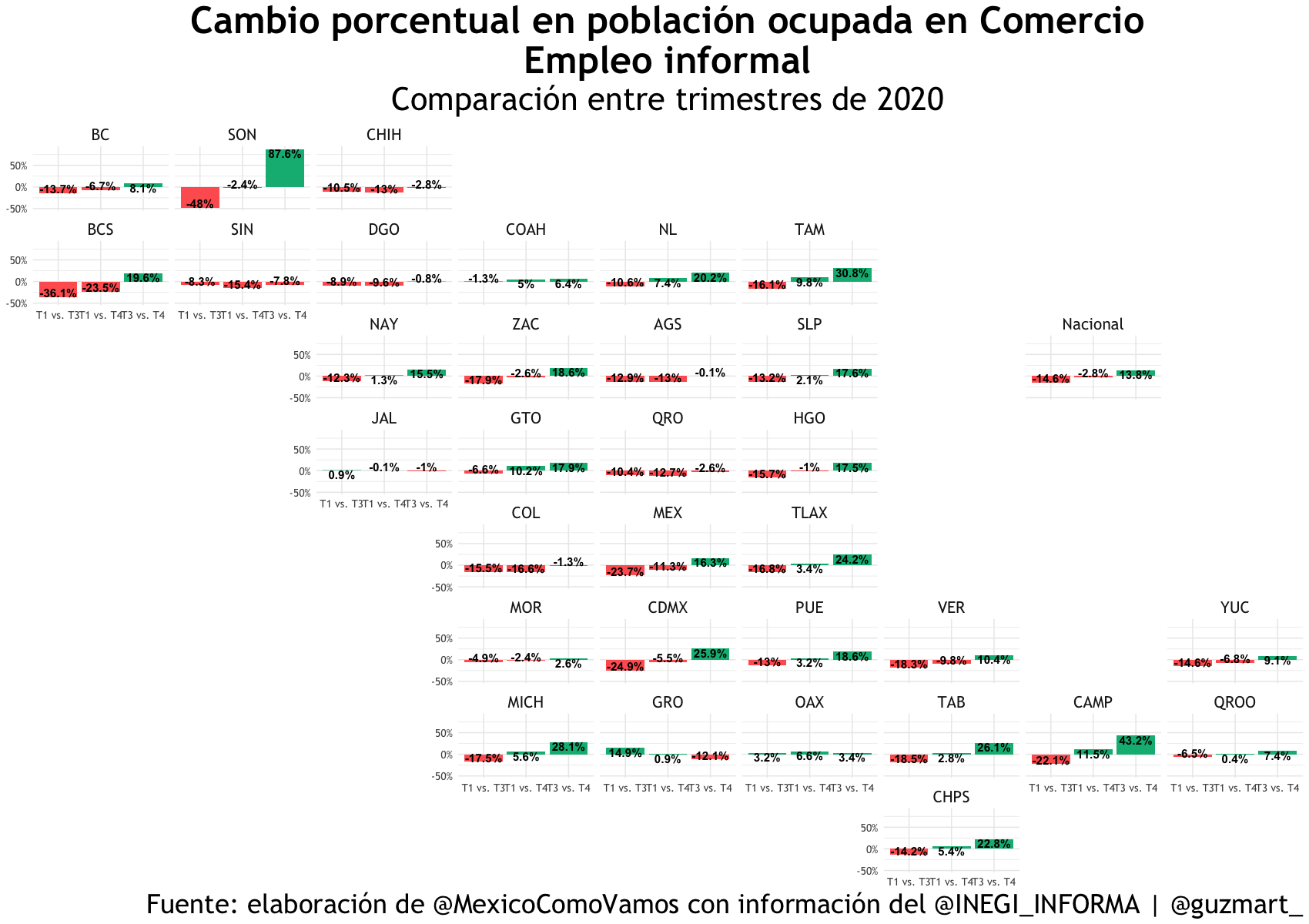

Considerar las diferencias subnacionales para diseñar políticas públicas para fomentar el empleo formal. Las diferencias socioeconómicas entre los estados pueden ser muy amplias y es más factible que estados con economías con crecimiento positivo puedan incorporar a un mayor número de personas trabajadoras al sector formal, mientras que economías que no tengan tasas positivas de crecimiento no lo puedan hacer (CEPAL, 2021). Lo anterior tiene implicaciones importantes en el diseño y la implementación de la acción pública que requiere de coordinación entre distintos niveles de gobierno y actores gubernamentales.

Educación y desarrollo de competencias

Para disminuir la informalidad laboral es establecer políticas de educación y desarrollar competencias laborales desde edad temprana (OIT, 2015). De acuerdo con diversos autores como Quiroga-Martínez y Fernández-Vázquez, (2021) y Dougherty y Escobar (2019) la inversión en educación es una herramienta efectiva para disminuir la informalidad debido a que una mayor escolaridad está relacionada de manera positiva y significativa con la elección de un empleo formal para hombres y mujeres, por ende, con una menor informalidad en el mercado laboral. En este sentido, las inversiones en capital humano son herramientas eficaces para combatir la informalidad en el largo plazo.

Disminuir las barreras de entradas a la formalidad

De acuerdo con las recomendación sobre la transición de la economía informal a la economía formal de la Organización Internacional del Trabajo (OIT, 2015), es preciso poner en práctica un marco global de políticas de empleo sobre la base de consultas tripartitas (gobierno, empleadores y trabajadores), el cual puede incluir acciones empresariales que utilicen incentivos (nudges) para disminuir las barreras de entrada a la formalidad como reducir los costos de registro, duración del procedimiento y mejoren el acceso a servicios financieros de las Micro, Pequeñas y Medianas empresas (MiPyME). Asimismo, Dougherty y Escobar (2019) proponen un paquete de políticas para promover la formalidad laboral que, además de considerar reducir los costos para el registro de los negocios, se disminuya la corrupción que es fundamental para fortalecer las relaciones comerciales, la competencia, el crecimiento económico y la expansión de los negocios.

Uso de tecnologías en las cuentas de ahorro para el retiro

Una de las formas más fáciles de llegar a los ahorradores y a los potenciales ahorradores es a través de los dispositivos electrónicos. La aplicación que ofrece la CONSAR para los ahorradores se llama AforeMóvil y permite llevar el control de la AFORE desde una computadora o un teléfono inteligente.

Otro ejemplo de innovación tecnológica para el ahorro es la aplicación Millas para el retiro que utiliza la red financiera existente que conecta a proveedores de servicios financieros, consumidores y minoristas para ahorrar. Con esta plataforma, cada individuo registra un monto periódico de ahorro y, además, cada vez que pagan por un bien o servicio, un porcentaje predeterminado del monto consumido va automáticamente a una cuenta de ahorro para el retiro (AFORE, PPP, PPR o cualquier otro plan de ahorro para la jubilación) que registra cuando baja la aplicación (Hernández, López, Galindo y Salas, 2017).

En ambos ejemplos, AforeMóvil y Millas para el retiro, la educación financiera es necesaria para acercar a los usuarios a la tecnología. Los mensajes constantes en las aplicaciones, así como la mercadotecnia son básicos para mejorar los resultados de ahorro de estas herramientas. La tecnología y el alfabetismo financiero acerca a los individuos al ahorro, los prepara para la jubilación a través del ahorro obligatorio o voluntario e incluso los ayuda a ahorrar a través del consumo o gasto.

Simplificación de los trámites administrativos

Promover la simplificación de trámites administrativos disminuyendo los requisitos para abrir, cambiar o hacer aportaciones voluntarias en las cuentas de ahorro o para hacer portables los recursos para el retiro entre los diferentes jugadores del mercado que ofrecen este servicio. Dicho lo anterior, la coordinación institucional, la portabilidad de las cuentas y la simplificación administrativa son tres acciones simbióticas que mejorarían los resultados del ahorro para el retiro tanto para los jugadores del mercado como para los usuarios del sistema.

Portabilidad de las cuentas de ahorro

Dado que la población económicamente activa fluctúa entre las personas ocupadas y las desocupadas y, las personas ocupadas a su vez se dividen entre aquellas que trabajan en el sector formal y las que lo hacen en el sector informal, la fuerza laboral es cada vez más móvil y afecta la densidad de cotización de los trabajadores por lo que el ahorro para el retiro debe contemplar esta dinámica.

Una forma de hacerlo es con el diseño de la política pública de portabilidad de los ahorros, de contribuciones obligatorias o voluntarias en AFORES, fondos de inversión, seguros, PPR o PPP, deben premiar en todos los sistemas, tanto públicos como privados formando un Sistema Nacional de Pensiones (OCDE, 2015) que estaría coordinado por la institución rectora de la política del ahorro para el retiro. De esta forma, los trabajadores pueden acumular en una misma cuenta de ahorro las contribuciones obligatorias, el ahorro voluntario y los rendimientos que generen dichos montos sin interrupción a pesar de los movimientos de trabajo que realicen durante su ciclo de vida laboral. Además, se evita el riesgo de que los individuos retiren sus ahorros antes de la jubilación y comprometan los planes de las tasas de reemplazo futuras.

Promoción de un presupuesto y crédito formal

Del Diagnóstico México, ¿cómo vamos en el ahorro para el retiro? y el modelo probabilístico para los ahorradores se pueden promover las variables significativas que aumentan la probabilidad de que los individuos ahorren: llevar un presupuesto y tener un crédito formal. Para llevar un presupuesto es importante promover el alfabetismo financiero orientando a que los individuos lo realicen. Y, el crédito formal está relacionado con la inclusión financiera y el mercado laboral que abordaremos más adelante.

Educación financiera y socializar la información

Socializar la información de las reformas a la Ley del Seguro Social y promover la educación financiera para que los individuos tengan conocimiento de que la pensión que obtendrán en la vejez estará sujeta a las aportaciones obligatorias y voluntarias durante la vida laboral activa y, de esta forma, se puede incentivar la oferta del trabajo formal y el ahorro voluntario.

- La reforma energética fue presentada en la Cámara de Diputados. Ahí debe ser aprobada primero.

- La mayoría de dos terceras partes se alcanza con al menos 334 diputades, asumiendo que ese día se presentan los 500.

- MORENA, PT y PVEM suman 277 diputades, que representan el 56% de la Cámara.

- Estos partidos necesitan los votos de al menos 57 legisladores más o que el día de la votación no se presenten 85 diputades de oposición.

- En el PRI son 71 legisladores. Para aprobar la reforma, sería necesario el 80% de esta bancada.

- El valor económico de las actividades domésticas y de cuidados no remuneradas en México equivale a un 22.8% del PIB.

- Las mujeres destinan el 66% de las horas trabajadas a trabajos no remunerados mientras los hombres destinan sólo 28% de sus horas a estas actividades. (ENUT, 2019)

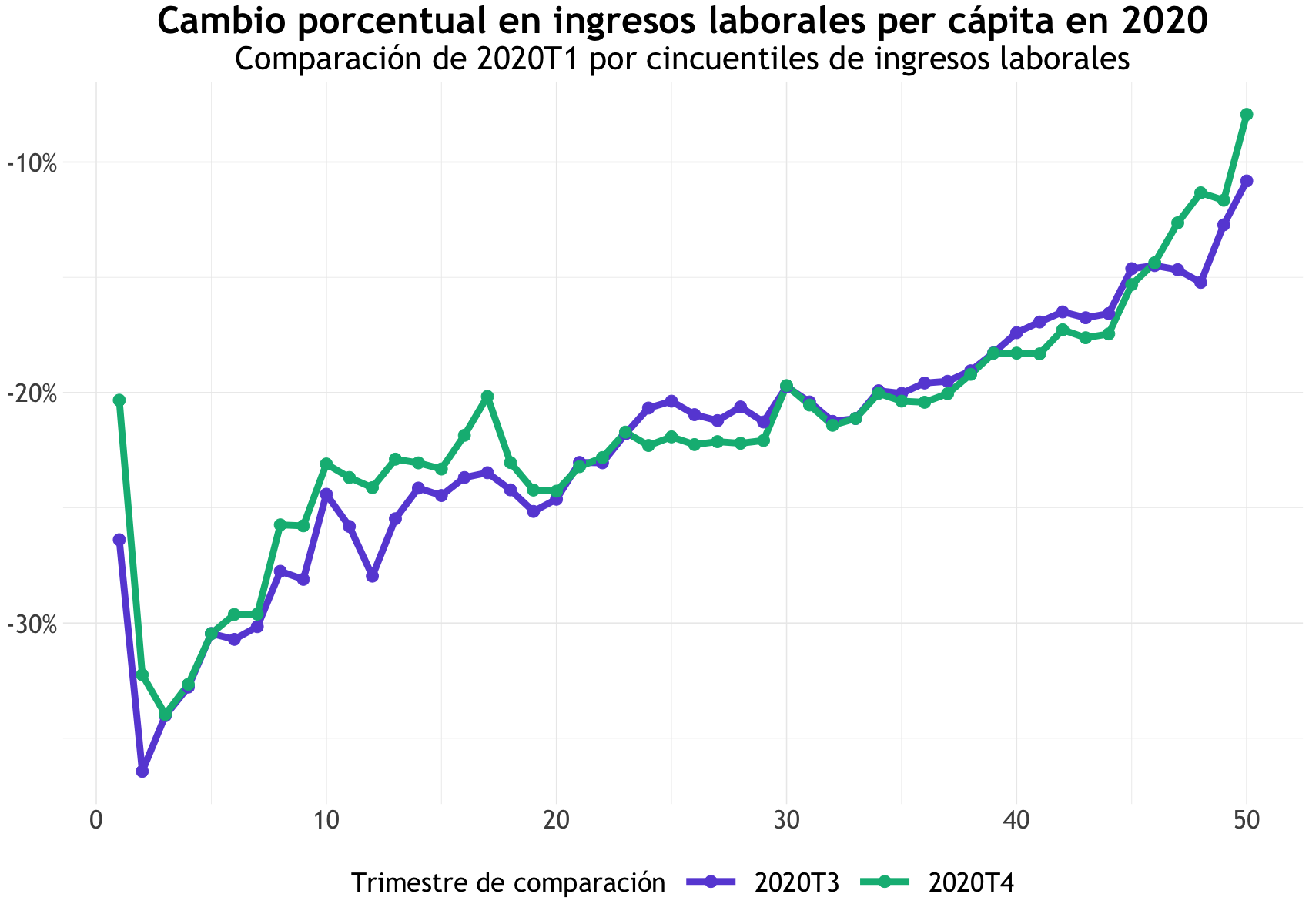

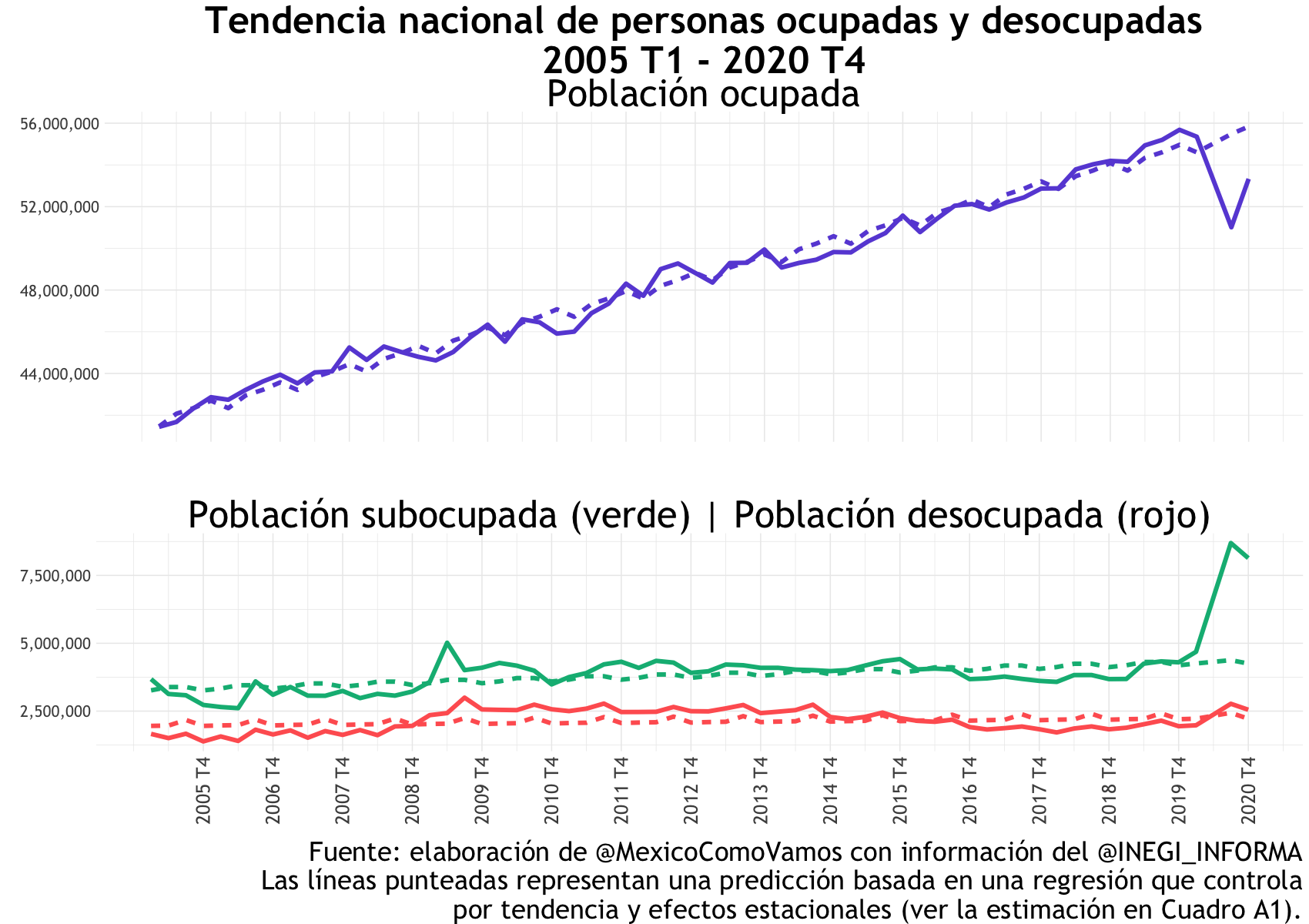

- PIB -8.5% anual en 2020 – la peor desde la historia del indicador 1980)

- Una de cada cinco empresas registradas en el Censo Económico de mayo de 2019 había cerrado permanentemente para septiembre de 2020.

- Entre marzo y abril del 2020, se perdieron más de 12 millones de empleos

- 4.7 millones más en pobreza laboral que en 2019.

- La pandemia ha incrementado las brechas entre hogares ricos y pobres, principalmente por la posibilidad de hacer teletrabajo – la brecha digital

- Aumento de personas por debajo de la línea de pobreza por ingresos entre 8.9 y 9.8 millones

- Aumento de las personas en riesgo de pobreza extrema por ingresos entre 6.1 y 10.7 millones

- 1.4 millones de personas contagiadas y 123 mil fallecidas (dic 2020)

- El INEGI reportó una cifra de muertes superior en 68.7% a la reportada por la Secretaría de Salud a causa de esta enfermedad entre enero y agosto de 2020.

- País con la mayor tasa de letalidad observada 8.9%

- Tasa de positividad 41.2% (dic 2020)

- La estrategia de vacunación será clave para la reactivación económica – inició a finales de diciembre de 2020.