Cuando hablamos de ahorro y, en específico de ahorro para el retiro, existe una preocupación generalizada entre la sociedad (además del propio gobierno, sector privado y académicos del país) sobre si los individuos están ahorrando los niveles óptimos para su retiro. Desde México, ¿cómo vamos?, en colaboración con Vanguard, preparamos el diagnóstico México, ¿cómo vamos en el ahorro para el retiro? para entender el panorama general del ahorro en nuestro país, así como buscar responder preguntas como ¿quién ahorra en México?, ¿quién puede ahorrar en México? y ¿quién podría ahorrar más en México?

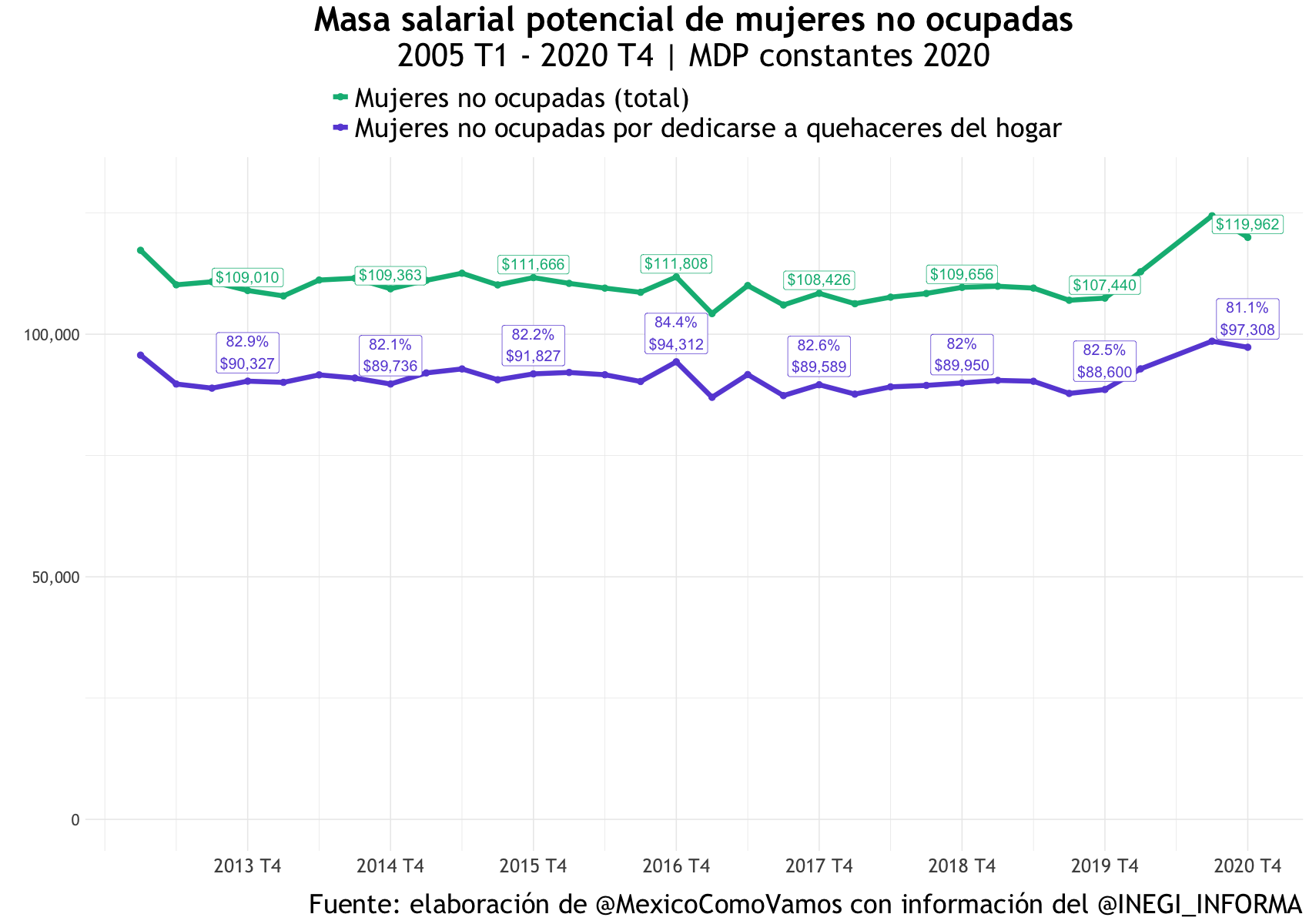

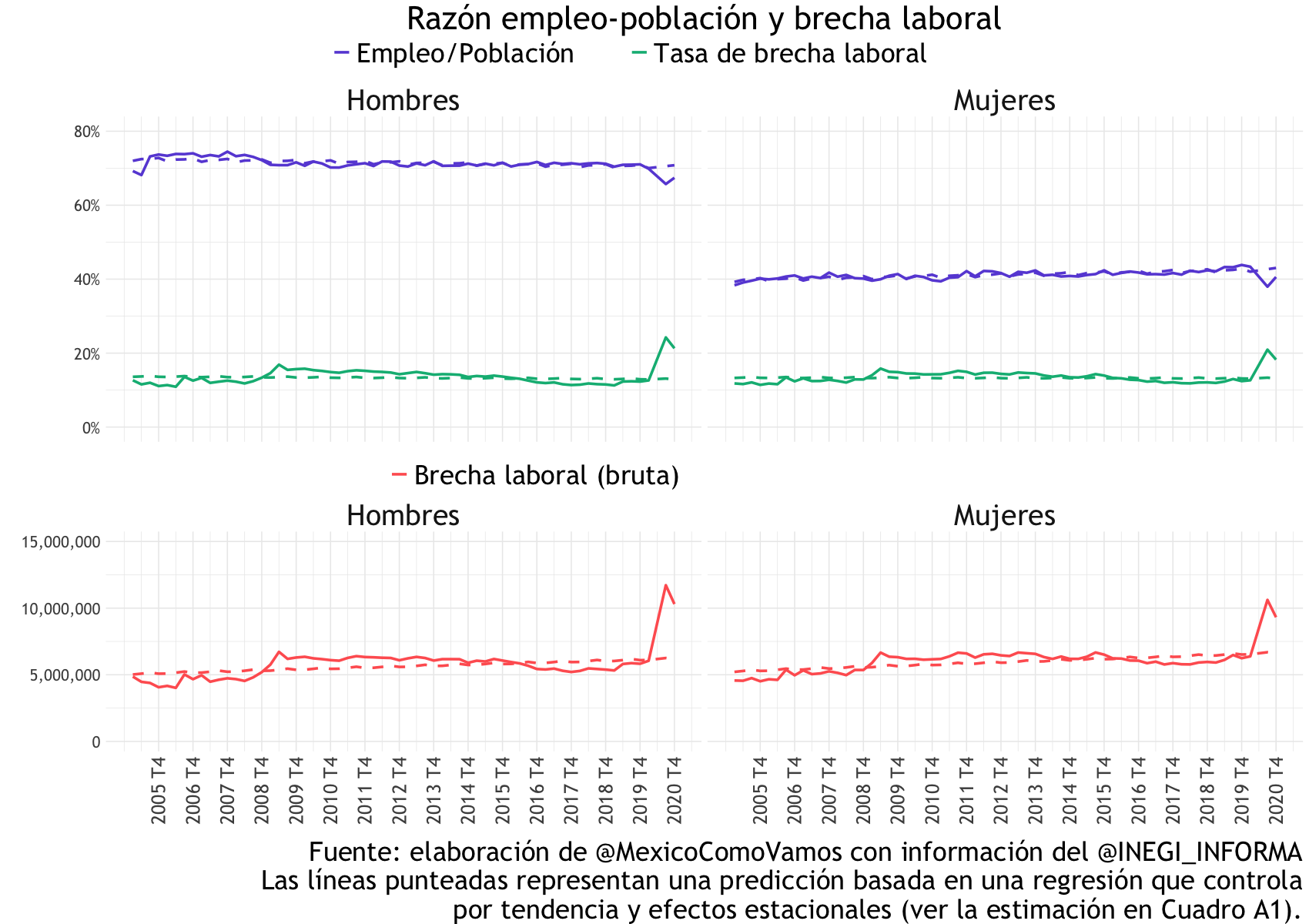

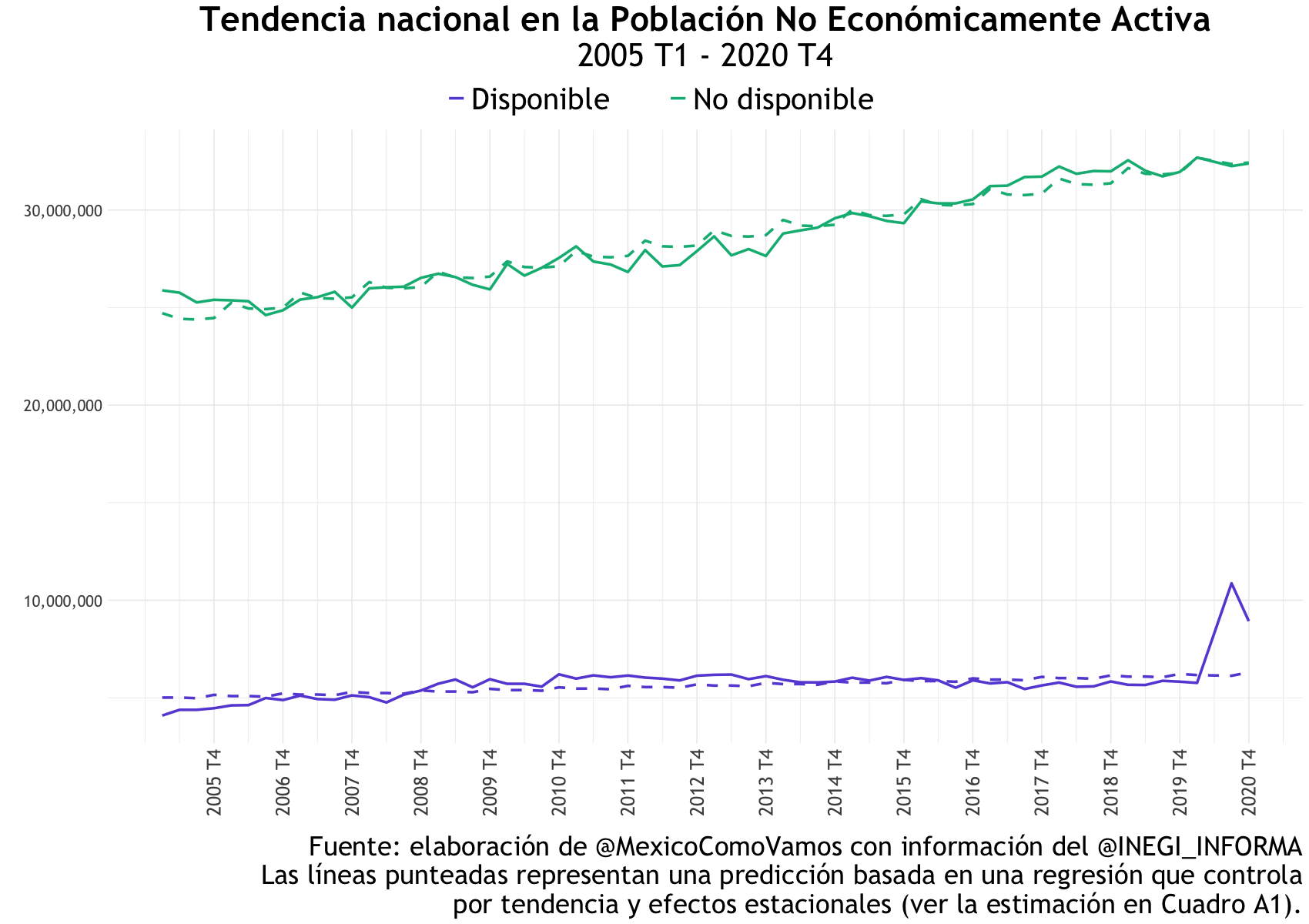

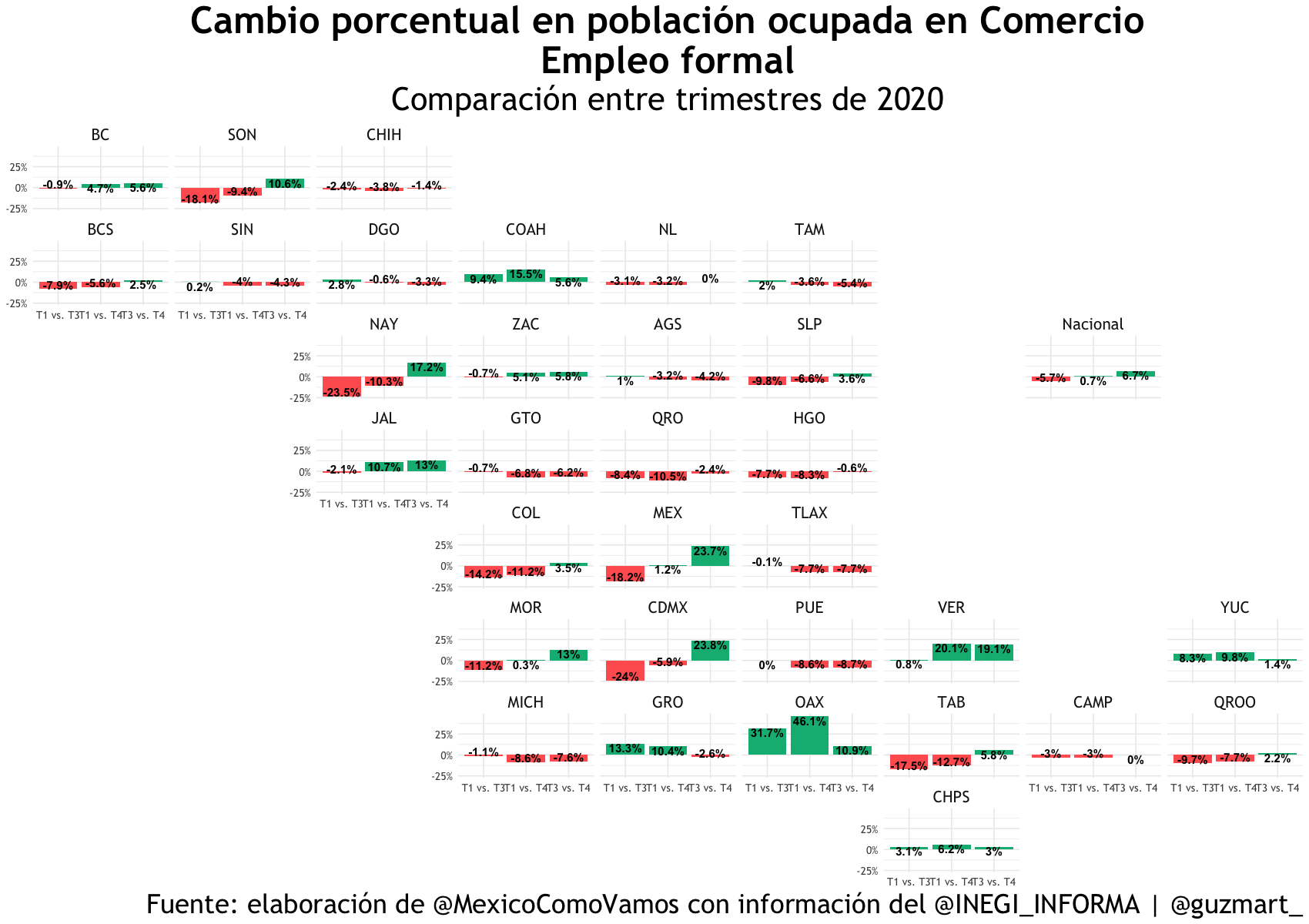

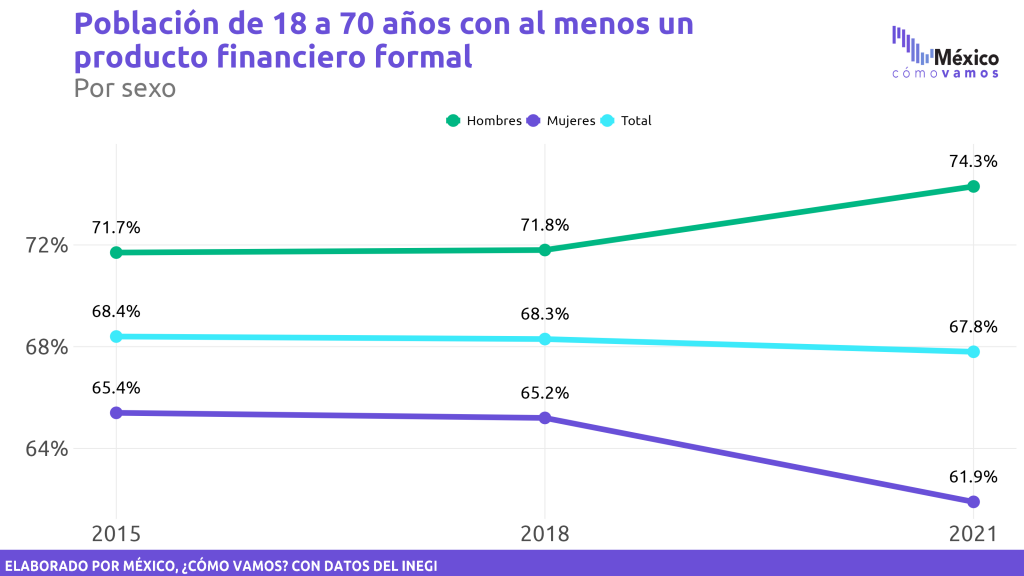

A partir de la Encuesta Nacional de Inclusión Financiera (ENIF) 2021, encontramos que 67.8 % de la población de 18 a 70 años tienen al menos un tipo de producto financiero formal; sin embargo, existe una brecha muy significativa entre hombres y mujeres. Entre 2012 y 2018 la brecha era de cerca de 7 puntos porcentuales, mientras que para 2021 esta brecha es de más de 12 puntos porcentuales. Lo anterior puede explicarse a partir de dos fallas estructurales del mercado laboral mexicano: la baja participación laboral de las mujeres y la mayor informalidad laboral de las mujeres en comparación con la presentada en los hombres.

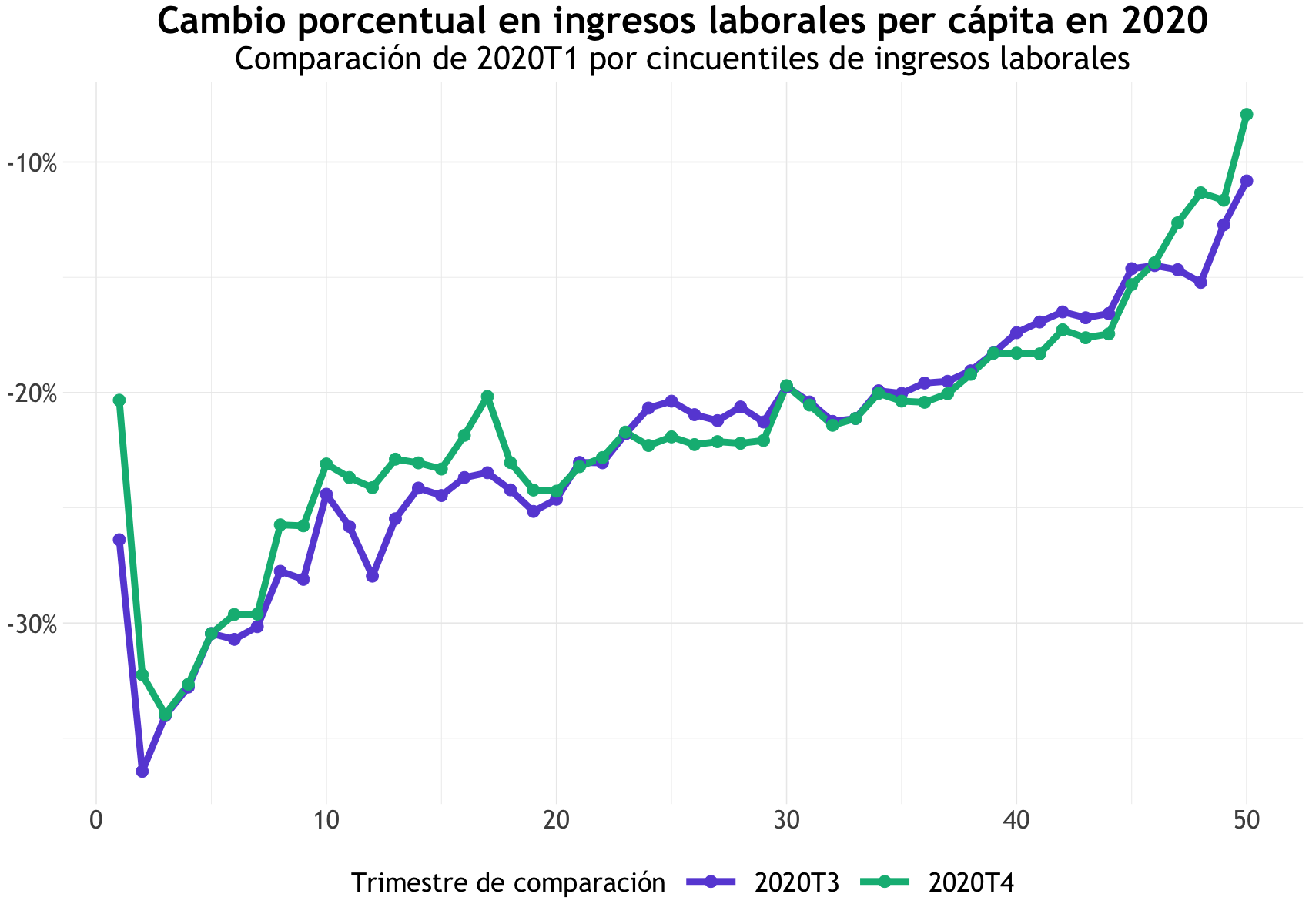

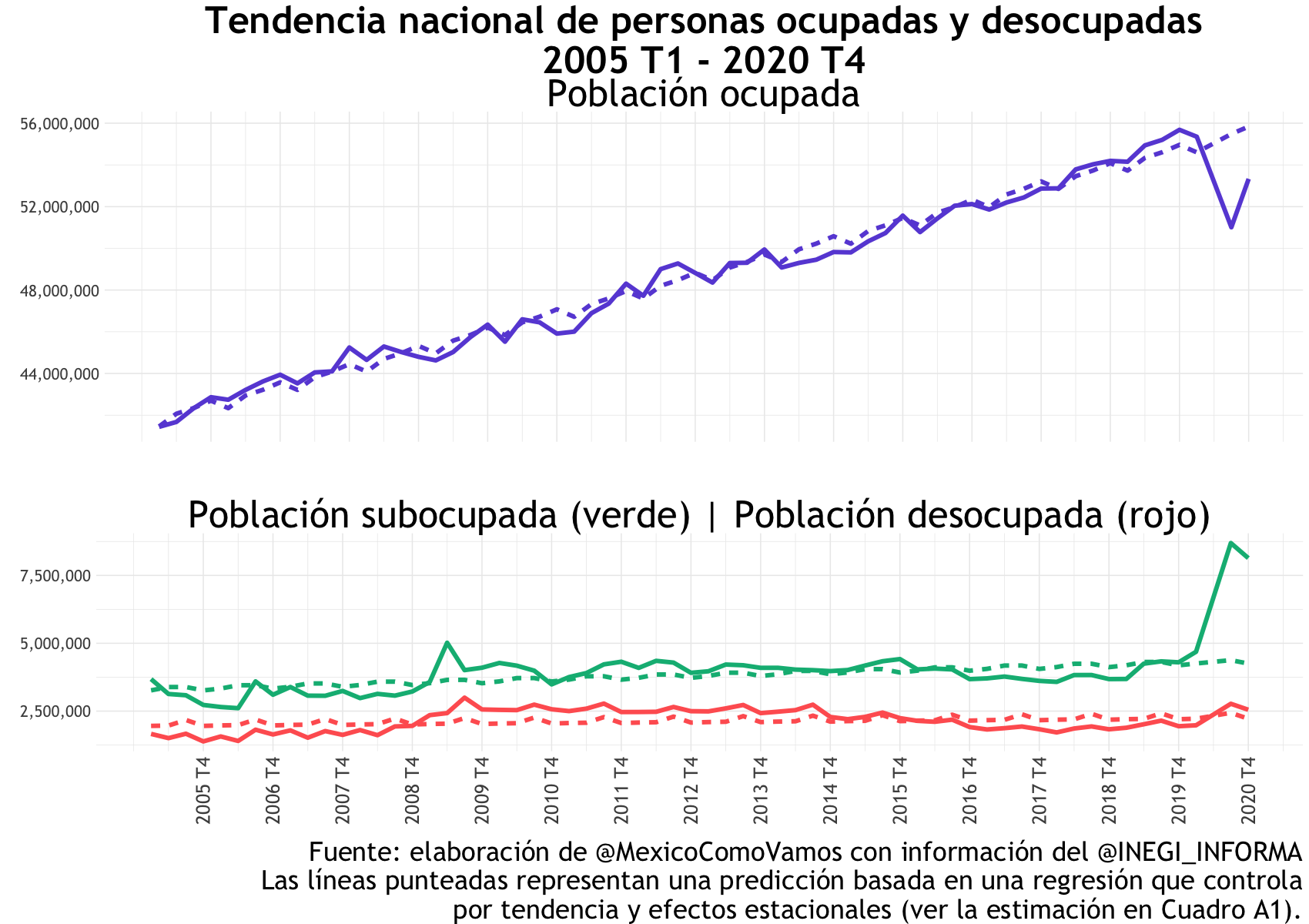

En el caso específico del ahorro, la población que ahorra activamente 1 en México ha incrementado en 7.8 puntos porcentuales entre 2012 y 2021, al pasar de 50.8% en 2012 a 58.6% de la población en 2021. El máximo histórico se observó en 2018, cuando el 67.8% de la población tuvo ahorro activo. Esta reducción en 2021 en el ahorro apunta a cómo el impacto de la pandemia en el empleo, ingreso y horas trabajadas tuvo efectos significativos en el mediano plazo en las tendencias de ahorro de las y los mexicanos.

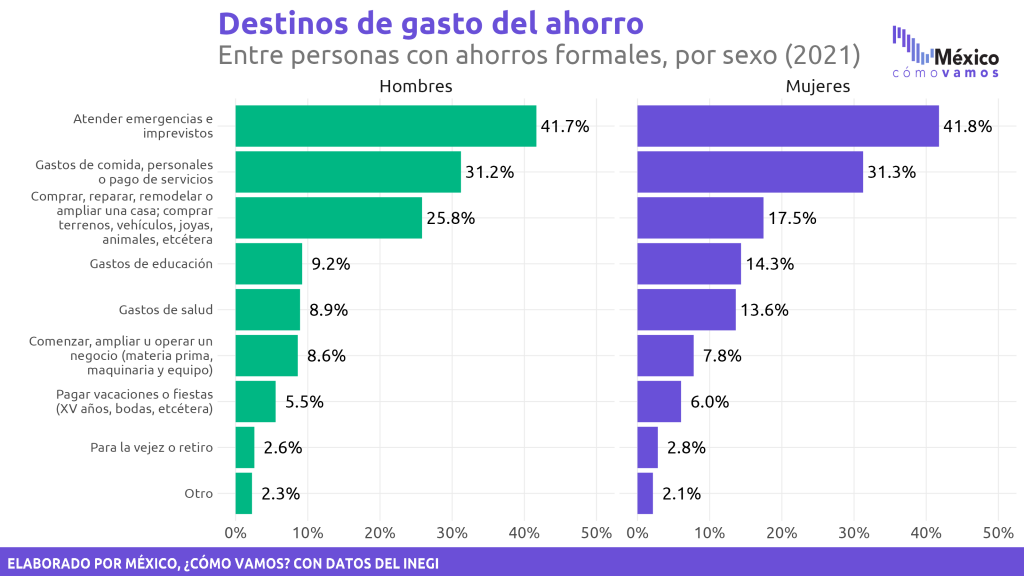

Además de la evolución del ahorro en el tiempo, es importante entender cuál es el destino de gasto del ahorro de las y los mexicanos. Para el caso de las personas que cuentan con ahorros a través de instrumentos formales (cuentas de ahorro, de pensión, de nómina, etc.), ¡sólo el 2.6 % de los hombres señala destinar recursos para la vejez o el retiro y para el caso de las mujeres es el 2.8 %! 2 Es decir, a pesar de que el ahorro para el retiro es un tema que nos preocupa como sociedad, los recursos que destinamos son considerablemente menores a lo que se observa en destinos de corto plazo, como atender emergencias e imprevistos, así como gastos generales del hogar (comida, personales o pago de servicios).

Para responder la pregunta ¿quién ahorra en México?, encontramos que si hiciéramos la caracterización de un ahorrador a partir de las características de la totalidad de la población, se obtendría que un ahorrador típico es hombre, vive en una localidad urbana de más de 100,000 habitantes, tiene una edad de 18 a 29 años, su escolaridad es licenciatura o más, tiene un trabajo formal, se encuentra en el grupo de la población de mayores ingresos, lleva un presupuesto mensual, así como un crédito con instituciones formales tradicionales; a estas características podemos denominarles como determinantes para el ahorro.

Sin embargo, un hallazgo importante del estudio fue que si el análisis se centra en las personas ocupadas (personas con un empleo) se mantienen las características observadas en la población en general, excepto el sexo; el ahorrador característico deja de ser hombre. Este resultado muestra que una vez que comparas mujeres ocupadas contra hombres ocupados desaparece la mayor tendencia a ahorrar de los hombres en la población general, incluso el porcentaje de mujeres ocupadas que ahorra es mayor al de los hombres.

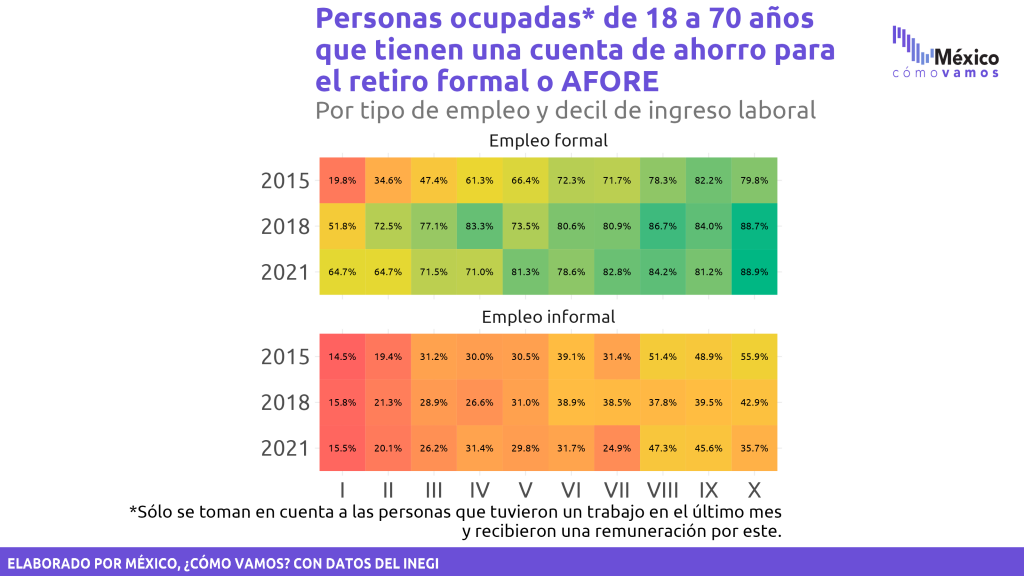

Ahora, para responder la pregunta ¿quién puede ahorrar en México? construimos los deciles 3 de ingresos a partir de los ingresos reportados por las personas en la Encuesta Nacional de Inclusión Financiera (ENIF), donde en el decil I de ingresos se encuentran las personas con menores ingresos mensuales, mientras que en el decil X se encuentran las personas que reportan mayores ingresos mensuales. En la siguiente figura se puede observar que existe una asociación positiva entre el nivel de ingresos y la propensión de las personas a ahorrar, así como lo determinante que es que una persona se encuentre en un empleo formal para tener ahorros para el retiro.

Una vez establecida la relación positiva que existe entre el ingreso y la propensión de las personas a ahorrar, es momento de contestar la pregunta ¿quién puede ahorrar en México? tomando como referencia la restricción presupuestaria a la que se enfrentan los individuos y hogares. El valor que tomamos como referencia para contestar esta pregunta es el valor que tenía la canasta básica alimentaria urbana (CBA) y la no alimentaria (CBNA) 4 en el tercer trimestre de 2021. Es decir, aquellas personas con un ingreso laboral per cápita superior al valor de una CBA más una CBNA son consideradas como personas que pueden ahorrar más (independientemente de que lo hagan en nuevos instrumentos de ahorro o incrementen sus aportaciones en instrumentos existentes), mientras que aquellas personas por debajo del valor de una CBA más una CBNA no son consideradas dentro de este universo de ahorradores potenciales.

Con la definición de esta restricción presupuestaria a la que se enfrentan las personas, encontramos que el tamaño del mercado potencial del ahorro en México es de 22,955,394 personas, y está compuesto por el mercado potencial de transición (personas que ya cuentan con ahorro pero lo pueden hacer expansivo) de 15,879,171 personas, y por el mercado potencial de no ahorradores de 7,076,223 personas.

Finalmente, además de mapear la evolución y estado del ahorro en México, preparamos una serie de recomendaciones de política pública y acciones para alcanzar las tasas de reemplazo 5 deseables para tener un retiro digno.

Para lograr que las personas puedan ahorrar voluntariamente y sigan mejorando la tasa de reemplazo para la vejez se tienen que mejorar diversos aspectos del problema como son el sistema de ahorro para el retiro, el mercado laboral, la inclusión financiera, el mercado potencial de ahorradores, la brecha de género, la pensión no contributiva y la cultura del ahorro.

Se proponen diferentes programas, entre los que destacan los planes de ahorro para el retiro voluntario con registro automático y opción a salida (opt-out), que son una política basada en evidencia de la economía del comportamiento, en estudios como How America Saves (Vanguard, 2022) y Save More Tomorrow (Thaler y Benartzi, 2004). En los programas con opción a salida, la decisión de ahorro (o incrementos de ahorro) no está sujeta a la decisión activa de las personas para ahorrar, sino que el diseño del sistema de ahorro es tal que las personas se encuentran ahorrando de forma automatizada. La decisión que tienen las personas es de salirse (opt-out) del sistema automatizado; sin embargo, los resultados de los estudios sobre este tipo de programas indican que un porcentaje muy pequeño de las personas deciden salirse de este sistema de ahorro automatizado, mientras que las personas que permanecen en el programa aumentan significativamente su ahorro para el retiro.

Asimismo, respecto al mercado laboral se propone mejorar la tasa de formalidad laboral con políticas para facilitar el acceso de las empresas al sector formal, promover el trabajo formal y hacer hincapié en la educación y el desarrollo de competencias en edad temprana; así como disminuir la brecha de género en participación laboral tomando como prioridad la compensación de las labores de cuidados que culturalmente realizan las mujeres a través de un Sistema Integral de Cuidados.

Para cerrar este blog, si bien en el diagnóstico y recomendaciones de políticas públicas se hace especial énfasis en las personas con posibilidad de ahorrar e incrementar su tasa de reemplazo, es importante señalar que las personas que no se encuentran en esta posibilidad dada su restricción presupuestaria no deben ser descontadas de un mercado potencial más amplio en el mediano plazo. Para alcanzar ese mercado más amplio se requieren políticas públicas encaminadas al desarrollo económico y el progreso social que tengan como objetivo reducir el número de personas que no pueden satisfacer sus necesidades básicas o, en otras palabras, disminuir de forma significativa los niveles persistentes de pobreza observados en el país.

Te invitamos a leer este artículo en Animal Político.

* Axel Eduardo González (@AxelEduardoGG) es investigador en México, ¿cómo vamos?

1 El ahorro activo ocurre cuando una persona reserva dinero para el futuro en algún instrumento de manera formal o informal de forma deliberada.

2 Para el caso de las personas con ahorro informal (guardarlo en casa, tandas, etc.), sólo el 1.6% de los hombres señala destinar recursos para la vejez o el retiro, para el caso de las mujeres es el 0.6%

3 Un decil es un cuantil que divide una distribución de datos ordenados en diez partes iguales, es decir, representa el 10% de datos agrupados de una distribución.

4 El valor de la canasta básica alimentaria urbana se estimó en $1,829 para el tercer trimestre de 2021, mientras que el de la canasta básica alimentaria más la no alimentaria urbana para el mismo periodo se estimó en $3,784.

5 La tasa de reemplazo hace referencia a la relación entre el nivel de la pensión y el nivel de ingresos con que se realizaron las aportaciones a lo largo del ciclo laboral del individuo (CEPAL, 2011). Esta relación se explica de la siguiente manera: si tu salario en los años previos a la jubilación es de $10,000 pesos y una vez que te jubilas tu pensión es de $5,000 pesos, entonces tu tasa de reemplazo es de 50%.