Con las publicaciones recientes del PIB oportuno en México al cuarto trimestre de 2023, y tomando en cuenta los últimos datos del Indicador Global de Actividad Económica (IGAE) y de los indicadores disponibles de consumo, formación bruta de capital fijo para los últimos meses de 2023 por parte del INEGI, así como los datos de comercio exterior publicados a diciembre de ese año, se puede realizar una evaluación del comportamiento de la economía del país considerando la recuperación de la crisis de 2020, el contexto electoral de 2024 y las perspectivas para la nueva Administración.

En principio, 2023 se caracterizó por un crecimiento mayor al esperado, superando la perspectiva negativa generalizada que se tenía al principio de ese año. Tomando en cuenta la determinación de factores de crecimiento con base en los cambios de la demanda agregada y aproximando con los indicadores mencionados al cuarto trimestre de 2023, para México la información del INEGI muestra que el crecimiento promedio del año se sustentó en el rubro de consumo (2.2 puntos porcentuales (p.p.)), la inversión (0.8 p.p.) el consumo del gobierno (0.3 p.p.) y de forma negativa las exportaciones netas (-0.2 p.p.), notando una desaceleración importante durante el cuarto trimestre en donde la economía creció 2.4 %, un punto porcentual menos que el promedio de los tres trimestres anteriores de 3.4 %.

¿Cómo se explican estas tasas de crecimiento, y si estas pueden considerarse sostenibles en el mediano y largo plazo? En principio el nearshoring, fenómeno de relocalización de producción para atender el centro de la demanda en Estados Unidos concentrándose en América del Norte, ha sido el principal promotor de crecimiento en este último año. El incremento de la inversión fija bruta fue de casi 20 % en promedio en 2023, tasas que sólo se comparan e incluso superan a las del periodo de 1996 a 1998 derivadas de la aplicación del TLCAN. ¿Qué tan sostenible es este crecimiento? De los componentes que conforma la inversión, tanto la maquinaria y equipo como la construcción tuvieron incrementos similares, 1 19.9 % y 20.6 %, pero al ponderarlos por su participación en la inversión, el componente de maquinaria y equipo es el que explica de mayor manera el crecimiento. De igual manera, al separarlos por el sector público y privado, tanto la maquinaria y equipo como la construcción privada son las que explican la expansión de este componente. Esta explicación se soporta también tanto con el crecimiento de la inversión extranjera directa, como de la importación de bienes de capital, con crecimientos similares promedio de 20 % en el año.

Esto es relevante porque la productividad potencial del componente de maquinaria y equipo es mayor a la de la construcción, tanto porque de su instalación depende la producción de bienes y servicios en algunos casos nuevos, en otros más eficientes o complejos, como porque la obsolescencia de estos es en general menor, pues el tiempo de vida de estas es amplio; en el caso de la construcción, las nuevas instalaciones no necesariamente generan un aumento en la productividad en los sentidos mencionados, o si lo genera, esta es de forma más indirecta y de largo plazo como en el caso de nuevos aeropuertos, carreteras con mejores materiales que generen menos costos de mantenimiento, o edificios con certificaciones que avalan diseños bajo criterios estrictos de eficiencia energética y sostenibilidad.

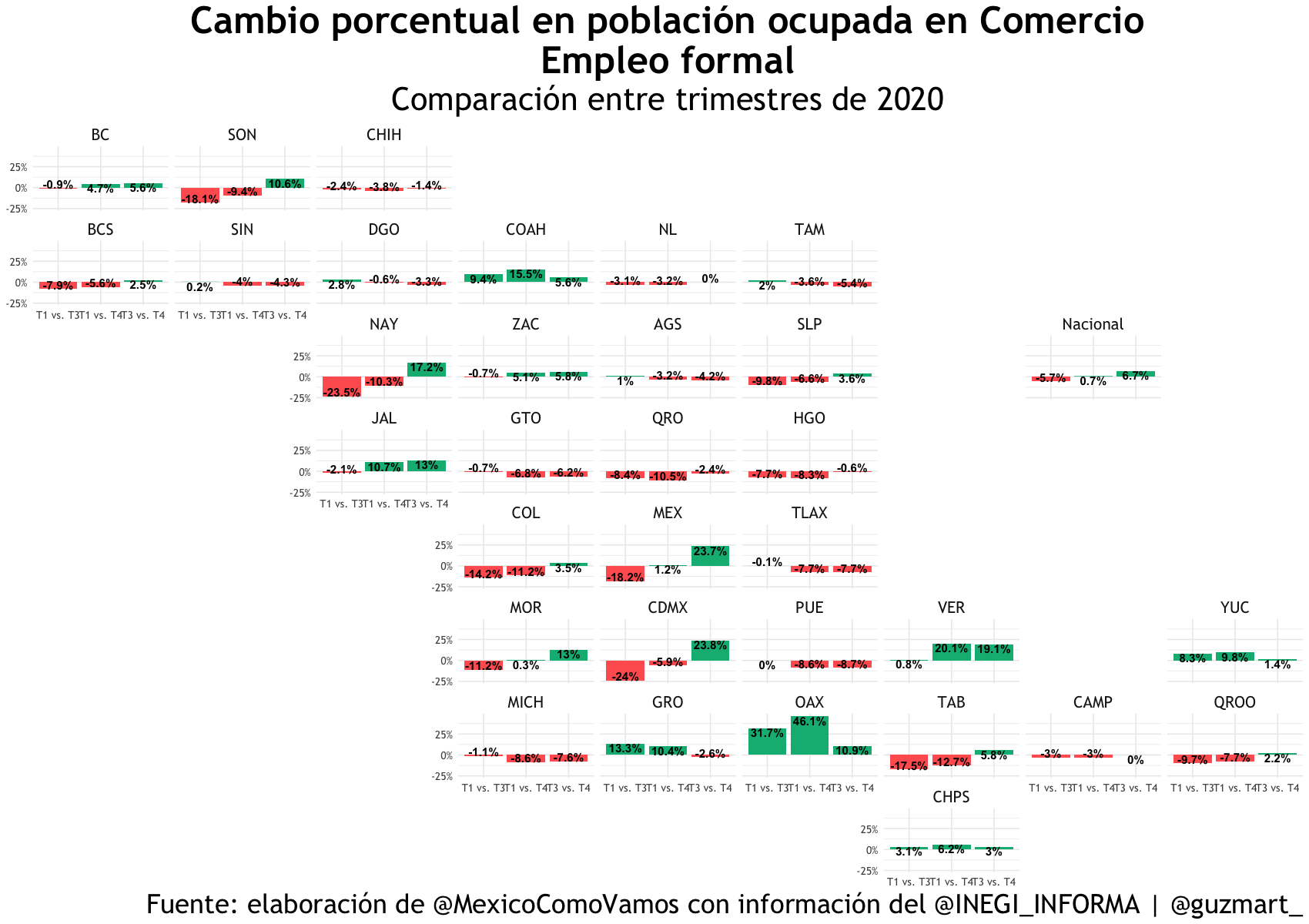

Analizando el crecimiento de los componentes de la producción industrial, indicador de inversión de corto plazo, su crecimiento está sustentado en que la introducción de maquinaria y equipo aportaron aproximadamente dos terceras partes del crecimiento de la producción industrial de las actividades secundarias. Analizando los componentes del sector secundario en las entidades federativas y ponderado por el tamaño del sector en cada estado, el crecimiento de la producción industrial en maquinaria y equipo está focalizado en los Estados del Bajío y del Norte de México (Tabla II). 2 Lo anterior potencialmente es buena noticia, ya que sustenta la producción en el largo plazo al ser promotor de aumentos en productividad y transformación sectorial, y confirma que la tendencia de nearshoring en los estados que están recibiendo inversiones está sustentando el crecimiento actual.

Por el lado del consumo, este ha crecido 4.2 %, más que en los años anteriores a la pandemia, que considera el periodo 2013-2019, de 2.0 %. Asimismo, los indicadores de comercio al por menor y de servicios tuvieron una dinámica positiva en 2023, que coincide con este aumento en el consumo. El incremento del consumo se explica directamente por el incremento en el ingreso personal disponible en el año. Al igual que la inversión, la pregunta pertinente es si este será temporal o permanente. El incremento en el ingreso de las familias se explica en su mayoría por el incremento en los salarios reales y dentro de este, el salario mínimo.

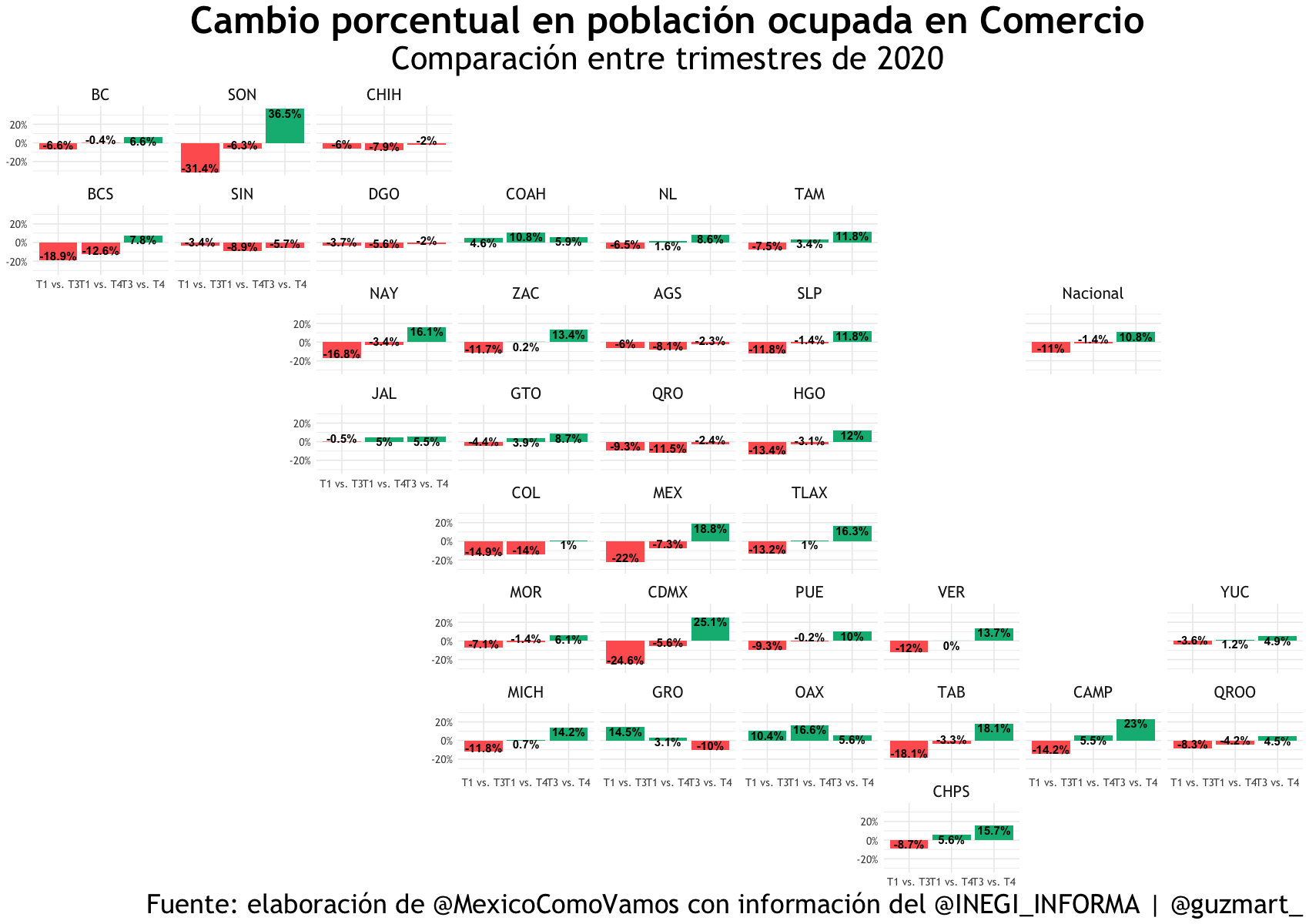

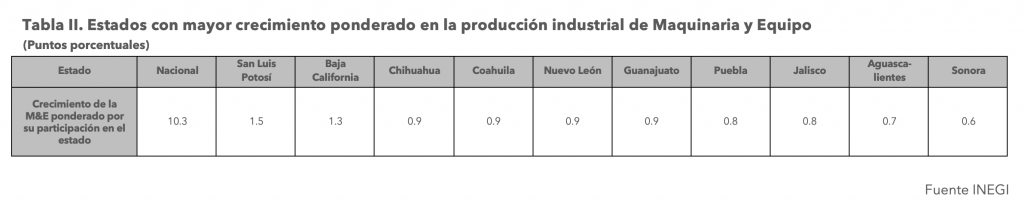

Los datos sobre salario base de cotización del IMSS indican que en 2023, este aumentó en términos reales en promedio 5.2 % de forma anual, mayor que el promedio de años anteriores de 2.7 % para el periodo 2019-2022. Analizando por sectores y por estados, este efecto se ha dado principalmente en las industrias de transformación, las cuales están vinculadas a la manufactura, y al igual que la inversión en el centro y norte del país, reforzando la idea de que esto, junto con los incrementos en inversión en la zona están basados en aumentos en productividad y tienen la capacidad de sostenerse durante el mediano plazo.

Por el lado de los incrementos al salario mínimo real, Banxico ha analizado su incidencia en los salarios reales, 3 encontrando que estos explican alrededor del 20 % de los incrementos anuales desde 2016. En este caso, se espera que estos incrementos continúen en los próximos años aunque derivado de los efectos en los costos, que cada vez son más grandes y que se vinculan al riesgo de incrementar el desempleo, además de que se está cerrando la brecha con el benchmark de otros países de América Latina, se puede esperar que estos sean menores en los próximos años, y manteniendo la incidencia constante, también se puede esperar que los efectos en los salarios sean por lo tanto menores. También se incrementó la recepción de remesas en el país a niveles récord, derivado del incremento de la masa monetaria por los programas de transferencias gubernamentales en Estados Unidos, pero por la apreciación del peso, su poder adquisitivo de hecho se redujo 5.0 % en el año.

Por último, en el caso de las exportaciones netas, estas fueron negativas, debido primordialmente a la disminución de la demanda de bienes globales por parte de Estados Unidos, 4 desacelerándose de forma importante a un crecimiento de 4.9 % en términos nominales en 2023, menor al crecimiento de 19 % el año anterior. Esto fue suficiente para causar una baja en la producción manufacturera, dentro de la producción de actividades secundarias, de 2.6 % en el primer trimestre de 2023 a -0.1 % en el cuarto trimestre. Aun así, la reducción de importaciones de bienes mexicanos en Estados Unidos no fue tan grande como la reducción de importaciones de bienes totales, de -4.9 %, causada por los bienes chinos que se redujeron en -19.8 %, lo que tuvo como consecuencia que México se convirtiera en la principal fuente de importaciones de Estados Unidos, medido con el porcentaje de importaciones totales por país, sobre China que tenía ese lugar desde 2009. Con relación a las importaciones estadounidenses, estas muestran un incremento trimestral anualizado de 1.9 %. Este comportamiento es particularmente relevante para México.

Para explicar esto, es útil revisar los datos de comercio exterior de Estados Unidos, ya que resalta que las importaciones de bienes experimentaron un incremento impulsado principalmente por las importaciones de computadoras y partes relacionadas (58.2 % trimestral anualizado al cuarto trimestre de 2023), mientras que el sector automotriz y de autopartes tuvo una reducción de 4.2 %. Este comportamiento explica la poca desaceleración relativa que tuvieron las importaciones de productos mexicanos en Estados Unidos, ya que el porcentaje de importaciones de maquinaria relacionada con equipos de cómputo y electrónica 5 provenientes de México tuvieron un incremento importante de 2022 a 2023, coincidiendo con una reducción significativa de la participación de China en estos productos, mientras que en el caso del sector de automóviles y autopartes 6 las importaciones de México no tuvieron un cambio significativo y han estado estables en los últimos 5 años. Mientras tanto, las importaciones de estos productos provenientes de China tuvieron una reducción relevante en 2023 (de 5.5 % a 4.1 %), explicando la reducción mencionada.

Dado lo anterior, ¿qué se puede esperar para el crecimiento de México en 2024? De ese hablaremos en la entrada de la próxima semana de este blog.

Te invitamos a leer este artículo en Animal Político.

* Isaac Guzmán Valdivia Tovar (@iguzmanv) es Maestro en Políticas Públicas por la Universidad de Carnegie Mellon, así como Economista y Politólogo por el ITAM. Actualmente es economista en CMM.

1 Oferta y utilización de bienes y servicios y Formación bruta de capital fijo por origen y tipo de bien, parte de la Oferta y Demanda Global Trimestral, disponible en el Banco de Información Económica del INEGI y en los tabulados.

2 La construcción, servicios (gas, agua, electricidad) y Minería petrolera son relevantes para el tercio restante en donde inversión en construcción y servicios (gas, agua, electricidad) está focalizada en la Ciudad de México y en el sur del país, principalmente Oaxaca, Campeche y Quintana Roo, y la Minería Petrolera sólo está focalizada en Tabasco.

3 Banxico. “Evolución Reciente de los Salarios Nominales de los Trabajadores Afiliados al IMSS”. Extracto del Informe Trimestral Abril – Junio 2022, Recuadro 3, pp. 47-51, documento publicado el 31 de agosto de 2022. Disponible aquí.

4 Con base en información de la Oficina de Comercio Internacional de Estados Unidos.

5 Fracciones arancelarias HTS 84: Maquinaria y aparatos mecánicos; 85: Maquinaria eléctrica y equipamiento; y 90: Instrumentos y aparatos diversos.